Månedsrapport desember 2021

Økonomi og renter

Verdens finansmarkeder hentet inn igjen mye av nedgangen forårsaket av inflasjonsfrykten og den nye Omicron varianten som skapte turbulens i slutten av november.

Gitt fremdeles høye inflasjonstall er det forventet at sentralbankene går videre med innstrammingen i pengepolitikken og fortsetter å heve rentene i 2022. Den amerikanske sentralbanken, FED, valgte i desember å akselerere reduksjonen i støttekjøp. Et uttalt nødvendig steg før rentehevning.

I Norden er stigende kraftpriser en stor driver av inflasjonstallene, og ekskludert, ser vi et betydelig lavere inflasjonspress. Inflasjonsforventingene ser derimot ut til å gjenspeiles i forventet lønnsvekst. De fleste økonomer forventer en lønnsøkning i Norge på 3,5-4 % i løpet av 2022. I flere land, Norge inkludert, observerer vi også fortsatt rekordmange utlyste stillinger, relativt til andelen arbeidsledige. I kombinasjon med økt inflasjon er det forventet at dette gir utslag i lønninger.

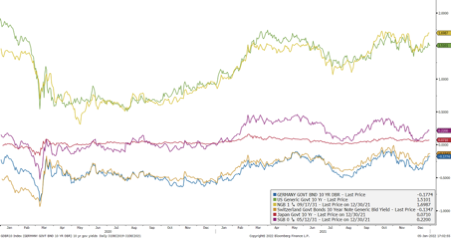

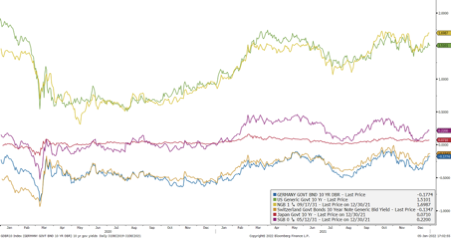

Selv om markedet forventer en strammere pengepolitikk fra sentralbankene i 2022 og 2023, så ser vi ikke det samme presset på den lengre enden av rentekurven. Vi observerer heller en relativt flat kurve. Dette går på tvers av ideen om at inflasjon ikke lengre er et midlertidig fenomen. Vedvarende inflasjon er forventet å heve de nominelle rentene, også lengre ut på kurven. Men 10-år amerikansk stat ligger på 1,51 % ved månedslutt.

Den flate kurven fremhever derfor problematikken sentralbankene står ovenfor. Inflasjonen viser seg mer forankret enn opprinnelig antatt, men det er betydelig usikkerhet rundt hvilke rentenivåer økonomiene kan håndtere. Verdensøkonomien er fortsatt preget av korona, og det har vært en stor oppbygging av gjeld over de siste 10-15 årene som et resultat av løs pengepolitikk. For høye rentenivåer kan derfor stoppe økonomisk vekst.

Enn så lenge ser det ut som aksjemarkedene har kommet seg over Omicron frykten, og ser lyst på året som kommer. S&P 500 endte opp 1,21 % i desember og 30,14 % totalt i 2021. I de første studiene ser varianten mer smittsom ut men med mildere sykdomsforløp. I form av sykdomssymptomene og tilfeller av alvorlige komplikasjoner. Det er sannsynligvis grunnen, i kombinasjon med høy vaksinasjonsgrad, til at flere land nå tolererer smittenivåer høyere enn observert ved tidligere varianter.

I takt med at vi fikk oversikt over omfanget og alvorlighetsgraden av Omicron varianten har lange renter tikket oppover. Norske 10-års statsobligasjoner er opp 22 bps til 1,70 %, Tyskland opp 17bps til -0,18 %, Sverige opp 9 bps til 0,22 % og USA opp 7 bps til 1,51 %.

Fra toppen; amerikansk, norsk,svensk og tysk 10år statsrente, siste 2 år

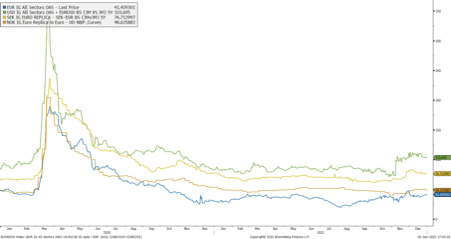

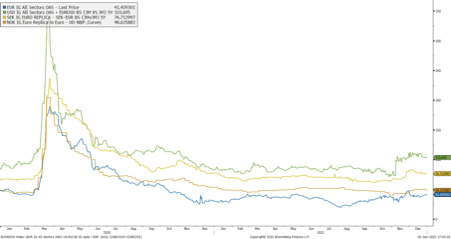

Etter utgangen i slutten av november har kredittpåslagene vært stabile og kommet inn noen punkter. Kredittmarkedet ser derfor ikke ut til å forvente vedvarende uro ved inngangen av 2022. Julepausen for nye emisjoner startet tidligere enn foregående år som følge av uroen i starten av desember. Det er forventet at det derfor er et noe høyere finansieringsbehov for bedrifter i starten av januar.

Utviklingen i våre rentefond

Likviditetsfond

3 måneders NIBOR steg 12 punkter fra 0,83 % til 0,95 % igjennom desember. Med løpende renter og stabile kredittpåslag og endte likviditetsfondene marginalt opp for måneden.

Alfred Berg Likviditet var opp 0,05 % i desember.

Alfred Berg Likviditet Pluss (Classic) var opp 0,02 % i desember.

Alfred Berg Nordisk Likviditet Pluss (Inst) var opp 0,08 % i desember.

Norske Obligasjonsfond

Renteoppgangen i norske renter hadde et negativt bidrag til avkastningen som overgikk effekten av løpende renter og stabile kredittpåslag. Alfred Berg Obligasjon endte derfor måneden ned 55 bps.

Alfred Berg Obligasjon (Classic) var ned -0,55 % i desember.

Alfred Berg Kort OMF var opp 0,01 % i desember.

Alfred Berg Kort Stat var ned -0,20 % i desember.

Nordiske Obligasjonsfond

I de nordiske fondene ser vi også at rentebevegelsen var utslagsgivende. Alfred Berg Investment Grade økte 16pkt som et resultat av lav renteeksponering (0,65 i durasjon), mens de lengre durasjon fondene endte ned. Henholdsvis ned 24 bps for fondet med en måldurasjon på 3, og 1,12 % for fondet med en måldurasjon på 7. Sammenlignet med de norske fondene, hadde de nordiske fondene en sterkere inngang i kredittpåslag som bidro til en, relativt sett, høyere avkastning.

Alfred Berg Nordic Investment Grade (Inst) var opp 0,16 % i desember.

Alfred Berg Nordic Investment Grade Mid Duration (Inst) var ned -0,23 % i desember.

Alfred Berg Nordic Investment Grade Long Duration (Inst) var ned -1,12 % i desember.

Alfred Berg Nordisk Ansvarlig Kapital var opp 0,37 % i desember. Subordinert gjeld så en sterkere inngang i kredittpåslagene i desember. I likhet med den sterkere utgangen i slutten av november. Det overgikk renteeffekten og ansvarlig fondet vårt endte opp 41 bps.

Alfred Berg Income var opp 0,31 % i desember, og en avkastning på 4,12 % for hele året 2021. Tapet i November (-0,27%) ble tatt igjen i desember. Shipping, Finans-, Hybrid- og Eiendom bidro godt i desember. Lange fastrenteobligasjoner i investment grade bidro minst til avkastning og selskaper som er negativt påvirket av nedstenginger, som for eksempel Color Group. Vi ser muligheter i dagens marked men har en god likviditetsbuffer hvis volatiliteten øker.

Alfred Berg Nordic High Yield var opp 0,71 % i desember. Etter en rekordmåned i oktober, så var emisjonsmarkedet mer avmålt i årets to siste måneder. Det ble utstedt obligasjoner for totalt NOK 5 milliarder i desember, hvilket var årets laveste månedsvolum, fordelt på 10 nye lån. I 2021 som helhet ble det utstedt lån for nærmere NOK 200 milliarder, opp fra NOK 90 milliarder året før. Rundt halvparten av 2021-volumet kom fra førstegangsutstedere, hvilket gav investorene god anledning til å diversifisere med nye selskaper og sektorer. Blant de nye utstedelsene i desember fant vi teknologiselskapet Fingerprint Cards AB, reiselivsselskapet United Camping AB og shippingselskapet Altera Shuttle Tankers. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den reelle fundamentale effekten koronaviruset har på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men dette er relativt godt reflektert i dagens marked. Vi mener dagens marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å ta seg opp fra midten av januar.

Aksjemarkedet i desember

Norske aksjer

Desember ble den første måneden i fjor hvor Oslo Børs ikke satte ny rekordnotering. Hovedindeksen (OSEBX) endte opp 1,7 prosent i desember, og ved årets slutt kunne vi konstatere en oppgang på hele 23,3 % i 2021. Børsoppgangen ble drevet av oppjusterte inntjeningsestimater, spesielt innenfor energi og materialer. En viktig driver til høyere inntjeningsestimater har vært en kraftig økning i gass- og oljepriser for Equinor.

Materialer var den største positive bidragsyteren til oppgangen i desember, i hovedsak drevet av Norsk Hydro alene. Oppgangen kan nok begrunnes i en positiv utvikling i aluminiumsprisen i måneden. I tillegg holdt selskapet en kapitalmarkedsdag i løpet av måneden. Budskapet her ble tatt godt imot av investorene.

Finanssektoren var den nest største positive bidragsyteren i desember. Det var de store selskapene DnB, Storebrand og Gjensidige Forsikring som stod for majoriteten av oppgangen. Kursutslagene var dog ikke spesielt store for noen av selskapene. Oppgangen skyldtes nok mest en generell positiv stemning på børsen.

Kommunikasjonssektoren var den største negative bidragsyteren til børsutviklingen. Dette var drevet av Schibsted og Adevinta, hvorav førstnevnte bidro mest negativt. Kursfallet for Schibsted-aksjene har muligens vært drevet av eierkonflikten mellom Tiniusstiftelsen og arvingene. Telenor var det eneste selskapet i sektoren som så vidt klarte en positiv avkastning.

Utviklingen i våre aksjefond

Alfred Berg Gambak var opp 3,4 % i desember, mens Fondsindeksen var opp 1,5 %. Fondets aktive andel er 50,8 %. Ved månedsskiftet var Alfred Berg Gambaks største posisjoner Nordic Semiconductor (6,12 %), Equinor (4,91 %) og Sparebanken Midt-Norge (4,8 %). Aksjene som bidro mest i positiv retning i desember var Norsk Hydro som steg 18,0 % (+0,64 % på porteføljenivå), Europris som steg 12,4 % (+0,52 %) og Bonheur som steg 23,3 % (+0,38 %). De som trakk mest ned var Schibsted B som falt 15,0 % (-0,34 %), Aker BP som falt 5,2 % (-0,20 %) og Nordic Semiconductor som falt 2,5 % (-0,17 %). Vi har redusert posisjonene i Schibsted B, Aker BP og Mowi i desember. Vi har økt posisjonene i Orkla og Kongsberg Gruppen i den samme perioden.

Alfred Berg Aktiv var opp 2,9 % i desember, mens Fondsindeksen var opp med 1,5 %. Fondets aktive andel er 45,1 %. De største bidragsyterne i positiv retning var overvekt i Wallenius Wilhelmsen (som bidro med 0,42 % i forhold til Fondsindeksen), undervekt i NEL (0,41 %) og undervekt i Adevinta (0,25 %). De som trakk i negativ retning var undervekt i Norsk Hydro (-0,21 %), overvekt i Aker BP (-0,19 %) og overvekt i Nordic Semiconductor (-0,11 %). Vi har redusert posisjonene i Storebrand og solgt oss helt ut av jordkraft i desember. Vi har økt vektingen i Wallenius Wilhelmsen, Orkla og BRAbank i måneden.

Alfred Berg Norge (Inst) var opp 2,6 % i desember, mens Fondsindeksen var oppe 1,5 %. Fondets aktive andel er 32,6 %. De største bidragsyterne i positiv retning var undervekt i Nel (som bidro med 0,41 % i forhold til Fondsindeksen), overvekt i Wallenius Wilhelmsen (0,28 %) og undervekt i Adevinta (0,18 %). De som trakk i negativ retning var undervekt i Norsk Hydro (-0,11 %), overvekt i Aker BP (-0,11 %) og undervekt i Kongsberg Gruppen (-0,10 %). Vi har redusert posisjonene i Storebrand, Schibsted A og Adevinta i desember. Vi har økt vektingen i Wallenius Wilhelmsen og Orkla.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi svak overvekt i norske aksjer. Aksjemarkedet fremstår som attraktivt sammenlignet med alternative investeringsmuligheter på grunn av lave renter internasjonalt. Prisingen av Oslo Børs har falt etter sterk inntjeningsutvikling, men er fremdeles i overkant av historisk gjennomsnitt.

Nordiske aksjer

Det ble en god avslutning på 2021 på de fleste av verdens ledende børser, noe som ikke er uvanlig i et godt børsår. Ledende indekser i Nord-Amerika og Europa var opp 3-6 % i lokal valuta, litt mindre målt i NOK. Asia hang litt etter, men med stort sprik mellom de respektive land.

Blant sektorer var konsumvarer best i Norden i desember, fulgt av materialer og informasjonsteknologi. Sektorer med lavest avkastning var eiendom, kommunikasjonstjenester og finans.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var opp 2,5 % i desember, målt i NOK. Til sammenlikning var den nordiske fellesindeksen i norske kroner + 2,5 %. Viktigste positive bidrag til avkastningen var sektorene forsyning, materialer og kommunikasjonstjenester. De negative sektorbidragene var konsumvarer og forbruksvarer. Aktiv andel er 68,5.

Fondet har en overvekt i konsumvarer, industri og energi, og undervekt i forbruksvarer, kommunikasjonstjenester og IT. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (9,1 %), Equinor (4,2 %) og Nokia (3,9 %).

Aksjer som bidro mest i positiv retning var Norsk Hydro, som steg 18,0 % (0,4 % på porteføljenivå), Maersk, som steg 15,9 % (0,4 %) og Wallenius Wilhelmsen, som steg 21,2 % gjennom måneden (0,3 %). I negativ retning trakk Evolution Gaming (som fikk en rekyl på 31 % etter kraftig fall i november, men hvor vi hadde vektet ned i forkant), SEB, som falt 7,2 % (-0,1 % på porteføljebasis) og Nyfosa, som falt 8,5 % (- 0,1 %).

I løpet av måneden har vi økt posisjonene i bl.a. SSABB, Nokia og NCAB. Vi har redusert eksponeringen mot Aker Solutions, Elkem og Electrolux Professional.

Noen nøkkeltall for porteføljen er at aggregert (trailing) P/E er 17,1 vs. 19,4 for indeksen. Siste tre måneder har konsensus EPS for fjerde kvartal økt med 22% for porteføljeselskapene og 7,5 % for indeksen som helhet.

Alfred Berg Nordic Small Cap ESG var opp 1,8 % i desember, mens fondets referanseindeks, Carnegie Nordic Small Cap, økte med 0,5 %. På sektornivå var varige varer ved utgangen av måneden den største overvekten (+ 5,2 %), etterfulgt av industrisektoren (+ 2,8 %). Den farmasøytiske sektoren sto for den største undervekten (-4,5 %), etterfulgt av dagligvaresektoren (-3,6 %). På selskapsnivå var stillingene i Bufab (+ 2,6 %), Solar A/S (+ 2,6 %) og Samhällsbyggnadsbolaget i Norden AB (+ 2,6 %) de største overvektene.

Aksjene som bidro mest til fondets relative utvikling i løpet av måneden var beholdningene i Nobina, Medicover og Solar A/S. Aksjene som gikk dårligst i løpet av måneden relativt sett var Isofol Medical, Marimekko Oyj og undervekten i Storskogen Group AB.

I løpet av måneden har vi kjøpt aksjer i blant annet Beijer Alma AB, Topdanmark A/S og Addtech. Vi fortsetter å gjøre en positiv vurdering av enkelte virksomheter i helsesektoren som vi anser som undervurdert. Undervekter i sektorer som industri og varige varer, som ble hardt rammet av driftsstans og redusert etterspørsel under pandemien, ble stengt i løpet av året. Vi er «aksjeplukkere» og har dermed ingen uttalt sektorallokering, men selskaper i samme sektorer har som regel visse fellestrekk. Som et resultat kan våre sektorvekter bli påvirket.

Globale aksjer

I årets siste måned hentet aksjemarkedene seg mesterlig inn igjen etter en trøblete november måned. Fasit for verdensindeksen i desember ble en avkastning på 4,3 % målt i USD. Avkastningen ble en del lavere for norske investorer da kronen styrket seg, og fasit i norske kroner ble 1,1 %. Ser man på avkastningen for verdensindeksen i 2021 ble den på imponerende 25 % målt i kroner, og ca. 22 % målt i dollar. Dermed skrives nok et solid år inn i historiebøkene for aksjeinvestorer.

Til tross for pågående usikkerhetsmomenter knyttet til COVID, høye energipriser, kinesisk eiendomskreditt og høy inflasjon, vil 2021 bli husket som et sterkt aksjeår. De siste 15 år er det bare 2009 og 2013 som kan måle seg med størrelsen på avkastningen vi har sett i 2021. Kikker vi på sektoravkastningene målt i dollar, var det ikke en sektor med negativ avkastning i 2021. De tradisjonelt defensive sektorene (forsyning, helse og konsum) skiltet med lavest avkastning. Energi- og IT sektoren var de sektorene med høyest avkastning i løpet av 2021. Også avkastningen for de fleste land som inngår i referanseindeksen var positiv – bare Hong Kong og New Zealand hadde negativ avkastning målt i dollar. Grupperer vi aksjene i faktorer ser vi at kvalitetsaksjer var blant faktorgruppen som gjorde det best i 2021. Aksjer med lav prissvingninger, verdi- og momentumaksjer gjorde det generelt dårligere enn verdensindeksen i 2021.

Utviklingen i vårt globale aksjefond

Alfred Berg Global var opp 1,7 % i desember. Fondets referanseindeks, MSCI World (verdensindeksen), endte i samme periode 0,9 %. I 2021 hadde Alfred Berg Global en avkastning på 23,7 %, mot 23,5 % for verdensindeksen. Igjen ble fondets overvekt mot kvalitetsselskaper et godt bidrag til fondets avkastning, både i desember og 2021 som helhet. I desember måned bidro fondets aksjevalg innen programvare, detaljhandel og bilprodusenter positivt, mens fondets aksjevalg og allokering innen halvledere, helse og matvarer bidro negativt.

I løpet av desember ble det som vanlig gjort justeringer i takt med våre observasjoner av sentimentet. Vi reduserte noe i selskaper innen diversifisert finans, halvledere og farmasi, og økte innen helse, detaljhandel og produsenter innen mat/drikke. Ved månedsslutt har fondet fortsatt størst overvekt i sektorene IT, finans og industri, og størst undervekt i konsum, helse og kommunikasjon.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme.