Månedsrapport desember 2023

Økonomi og renter

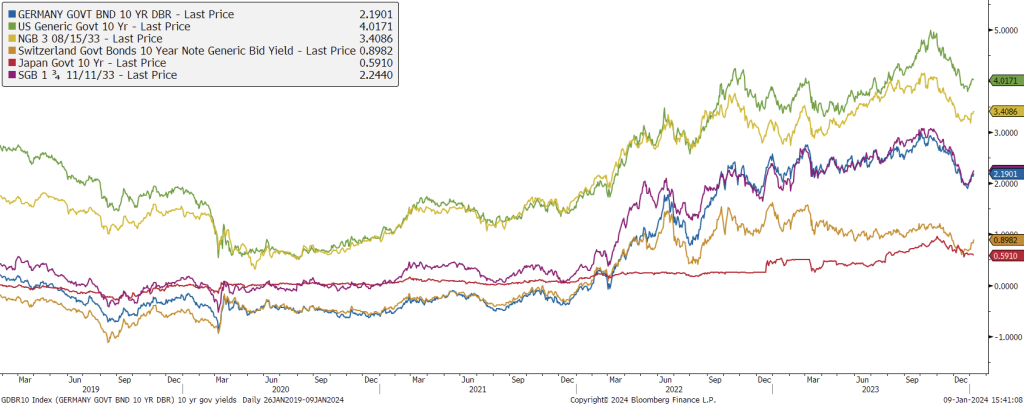

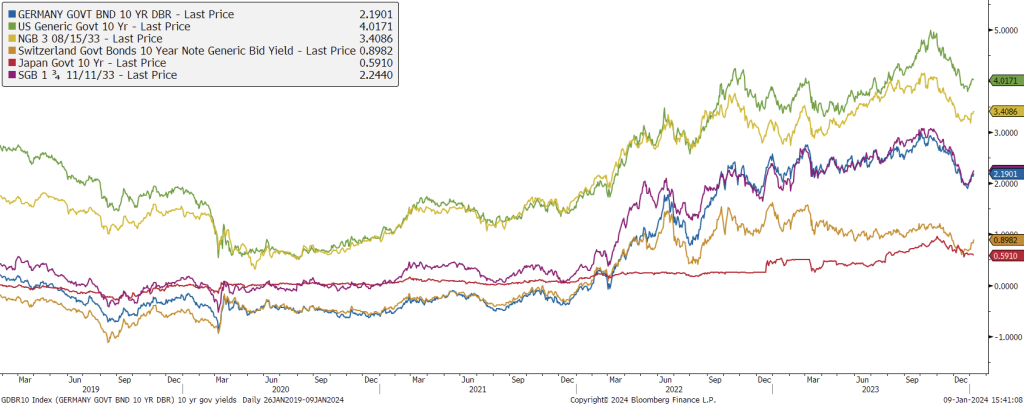

Inflasjon, sentralbanker og renter var i fokus i desember. De seneste månedene har vi sett inflasjonen falle mer enn forventet i både USA, Europa og Norden. Den 13. desember lot FED sjef Jerome Powell renten stå uendret, samtidig som han ikke gav noe «pushback» på markedets relativt aggressive prising av rentekutt i 2024. Denne opptreden ble tolket som en carte blanche av markedet, og renter falt kraftig i etterkant.

Norges Bank hevet renten med 0,25 % i desember, og varslet samtidig at ytterligere en heving ikke kan utelukkes. Samtidig holdt som nevnt både FED, ECB, og Sveriges Riksbank renten uendret. Tross hevingen fulgte norske renter de internasjonale rentene nedover. Det Norges Bank allikevel oppnådde med denne noe overraskende renteendringen, var å styrke kronen. Det kan vise seg viktig i deres kamp mot inflasjonen fremover.

Nå i inngangen til et nytt år, prises en forventing om ca. 6 rentekutt fra både FED, ECB og Norges Bank i løpet av 2024. Dette er langt flere enn det som kommuniseres fra sentralbankene selv.

Markedet priser nå et goldielocks scenario slik vi bedømmer det; Rentetoppen er bak oss, rentekuttene kommer snart, inflasjonen er under kontroll, og veksten opprettholdes på et ok nivå.

Dermed falt både renter og kredittpåslag gjennom måneden, og nær sagt alle aktiva ga positiv avkastning.

I våre porteføljer posisjonerer vi oss for at markedet nå er for aggressivt i sin prising av rentekuttene inneværende år. Vi har dermed gått fra en kraftig overvekt- til en moderat undervekt- durasjon i løpet av kort tid.

Når det gjelder kreditt fortsetter vi å foretrekke selskaper med sterke balanser og som bør stå seg godt gjennom perioder med lavere etterspørsel, og høyere kostnader. Vi er fortsatt ikke overbevist om at det blir en myk landing, og innretter porteføljene deretter.

Amerikansk, norsk, svensk og tysk 10år statsrente, siste 5 årene

Det nordiske høyrentemarkedet var ganske stille i desember, med få nye obligasjonsutstedelser og lave volumer i annenhåndsmarkedet. Risikopåslagene var stort sett uendret i Norden, i sterk kontrast til en kraftig reduksjon i Europa og i globale markeder. Dette kan ha sammenheng med noe mindre likviditet i Norden i løpet av høsten og at det var en mindre negativ påvirkning i de foregående månedene som nå ble utlignet. Det svenske høyrentemarkedet utviklet seg positivt i desember, og var vesentlig bedre enn det norske. Dette skyldes den store andelen eiendomsobligasjoner i det svenske markedet. Denne sektoren utviklet seg positivt etter at Riksbanken unnlot å heve renten ytterligere. For 2023 som helhet, var reduksjonen i de internasjonale kredittpåslagene mer enn tre ganger så stor som i Norden. Aksjemarkedene var stort sett positive og avsluttet måneden sterkt. De lange rentene falt i desember. Inflasjonen i de ledende økonomiene falt videre, og den amerikanske sentralbanken (FED) holdt rentene uendret og signaliserte rentekutt i 2024. Den norske sentralbanken (Norges Bank) hevet overraskende renten videre med 0,25 %-poeng til 4,50 % i midten av desember. Inflasjonen var lavere enn forventningene ved forrige måling, men den svake kronen (NOK) dro Norges Bank i retning av heving av renten.

Kronen styrket seg de siste to ukene av måneden. Fundamentalt sett er det et sterkt underliggende marked for mange av selskapene- og sektorene i det nordiske høyrenteuniverset. Det norske markedet har også vært støttet av de økte olje- og gass prisene. Denne måneden opplevde vi stabile kredittrisikopremier i Norden, mens den brede europeiske kredittindeksen iTraxx Crossover fortsatte utviklingen fra forrige måned og falt 63 bps til 310 bps. Følgelig steg ekstrapremien man får for å investere i Norden ytterligere. Den energitunge US HY Energy indeksen økte med 2 basispunkter til 339 bps i desember, drevet av fall i oljeprisen. Det amerikanske aksjemarkedet hadde en sterk måned, hvor S&P 500 endte måneden opp 4,4 %, mens Dow Jones la på seg 4,8 %. Nasdaq økte med 5,5 %. Oslo Børs hadde også en svakt positiv måned, med en oppgang på 0,2 %. Oljeprisen falt med 7,0 % til USD 77,04 per fat. Den norske kronen styrket seg med 3,8 % målt ved i44-indeksen (importvektet valutakurv). Volatilitetsindeksen (VIX), også omtalt som usikkerhetsindeksen, endte videre ned til 12,5 %.

Etter en veldig aktiv november-måned i emisjonsmarkedet, så avtok markedsaktiviteten betydelig i desember. Rundt NOK 2 milliarder ble utstedt i løpet av måneden, ned fra NOK 28 milliarder i november (over halvparten av dette var relatert til nye obligasjonslån utstedt av Borr Drilling). Fire lån ble utstedt totalt. Rundt NOK 135 milliarder ble utstedt i 2023. I 2022 ble det utstedt obligasjoner for rundt NOK 98 milliarder. I 2021 som helhet ble det utstedt lån for nærmere NOK 235 milliarder, opp fra NOK 110 milliarder året før. Vi forventer at emisjonsaktiviteten vil ta seg opp igjen fra midten av januar. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på de uavklarte og pågående krigene i Ukraina og Midtøsten. Vi forventer en økt grad av misligholdte låneavtaler. Renter og inflasjon kan utgjøre en trussel på lengre sikt. Men sistnevnte er relativt godt reflektert i dagens marked. I tillegg så er den største andelen av obligasjonene i det nordiske høyrentemarkedet med flytende rente, hvilket gir beskyttelse mot den direkte effekten av høyere markedsrenter. Vi mener dagens volatile marked skaper muligheter for den langsiktige investor.

Utviklingen i våre rentefond

| Norske rentefond | 1 måneds avkastning |

| Alfred Berg Likviditet Pluss | 0,58 % |

| Alfred Berg Obligasjon | 1,68 % |

| Nordiske rentefond | |

| Alfred Berg Nordisk Likviditet Pluss | 0,40 % |

| Alfred Berg Nordic Investment Grade | 0,97 % |

| Alfred Berg Nordic Investment Grade Mid Duration | 1,59 % |

| Alfred Berg Nordic Investment Grade Long Duration | 3,22 % |

| Alfred Berg Nordisk Ansvarlig Kapital | 2,01 % |

| Alfred Berg Income | 2,06 % |

| Alfred Berg Nordic High Yield | 1,08 % |

Aksjemarkedet i desember

Norske aksjer

Hovedindeksen (OSEBX) var opp 0,2 % i desember. Oppgangen i fjor ble på 9,9 %. Makro er fortsatt i fokus både nasjonalt og internasjonalt med vedvarende høy inflasjon sett i ett historisk perspektiv. På den positive siden ser man at rentegrepene har hatt effekt, og man nærmer seg en rentetopp. Urolighetene er fortsatt vesentlige bidragsytere til volatilitet.

Sektoren som bidro mest positivt året 2023 som helhet ble kommunikasjon. Alle selskapene ga betydelig avkastning; Telenor (+37,5 %), Adevinta (71,3 %), Schibsted (56,2 %) og Kahoot (76,0 %). Her var M&A en rød tråd etter bud på både Kahoot og Adevinta. Sistnevnte førte også til reprising av Schibsted. I tillegg meldte Schibsted i desember salg av mediadivisjonen. Telenor meldte flere salg av deler av selskapet i løpet av året, blant annet Telenor Pakistan og Telenor Satellite.

På månedsbasis var finanssektoren den som bidro mest positivt i desember. Den største bidragsyteren innenfor sektoren var DNB (4,8 %), etterfulgt av Sparebank 1 SR Bank (8,5 %) og Gjensidige Forsikring (3,0 %). Sektoren var en av de som bidro mest positivt for fjoråret. Renteøkninger fra Norges Bank gjennom året var en av driverne.

Industri var sektoren som bidro nest mest positivt. Her var det Tomra (+16,1 %), Autostore (+11,3 %) og Cadeler (+35,8%) som dro lasset. Det er flere grunner til reprisingen av disse, hvorav en er nok et mer tematisk bet på å kjøpe oversolgte aksjer mot slutten av året etter en lengre svak periode.

Den tredje største bidragsyteren i desember var materialsektoren. Norsk Hydro (+4,6 %) og Elkem (+21,2 %) var begge sterke. Prisene på aluminium utviklet seg positivt for Norsk Hydro ved å stige til USD 2198/tonn ved utgangen av måneden mot USD 2149 forrige måned. For Elkem utviklet silikonprisene i Kina seg litt negativt (-300 RMB/tonn), mens silisiumprisene i Europa var opp (+ EUR 150/tonn).

Sektoren som bidro mest negativt i måneden var energisektoren. Den viktigste driveren, oljeprisen (Brent), svekket seg med 7 % måned over måneden. Gassprisen falt også, ned 21 % fra utgangen av november (UK natural gas). Equinor (-7,5 %), Aker BP (-4,7 %) og Vår Energi (-7,1 %) var følgelig de som dro ned mest. Med unntak av Borr Drilling (+10,4 %), Hafnia (+5,9 %) og Aker Solutions (+2,3 %) endte sektoren i rødt. Hafnia ble supportert av rateutviklingen mens styret i Borr Drilling vedtok selskapets første kvartalsvise utbytte.

Konsumsektoren bidro også negativt i desember. Med unntak av Bakkafrost (+1,8 %) var alle aksjene i sektoren, som primært består av oppdrettsselskaper, ned. Eksportprisen på fersk norsk laks steg litt, til NOK 91 versus NOK 83 ved utgangen av november. Salmar meldte operasjonelle utfordringer relatert til maneter i måneden og guidet ned på forventet slaktevolum for 2023. Forward-markedet for 2024 ligger for øyeblikket på rundt NOK 99. Tilbudsveksten for 2024 ser relativt begrenset ut.

Nordiske aksjer

Oppgangen fra november fortsatte i desember, dog med litt mindre kraft.

Det var fremdeles fall i de lange rentene internasjonalt som var den umiddelbare årsaken, ledet som vanlig av USA. Fall i de lange renter indikerer mindre frykt for inflasjon, og gjør også aksjer mer attraktive vs. alternative investeringer.

Internasjonal uro satte sitt preg på nyhetsbildet, men hadde relativt lite å si for aksjemarkedene. Oljen strømmer fremdeles fra Midtøsten, og som så ofte før har finansmarkedene en evne til å tilpasse seg.

Beste sektor i Norden gjennom desember måned, var nok en gang eiendom, som steg 13 %. Det er etter en oppgang på 22 % i november. Deretter fulgte IT og industrisektoren. Oppgangen i IT er kanskje som man kan vente når renten faller og risikovilligheten øker, mens innen industri var det flere av årets tapere som fikk en rekyl. Svakeste sektoren i Norden i desember var energi og helse. Oljeprisen har gjennom 2023 utviklet seg svakere enn det som var ventet ved årets begynnelse, og det har smittet over på oljerelaterte aksjer. Helse regnes gjerne som en defensiv sektor, så når markedet får en rekyl er det ikke overraskende at den sektoren henger etter markedet.

Utviklingen i våre aksjefond

| Norske aksjefond | 1 måneds avkastning |

| Alfred Berg Gambak | 0,76 % |

| Alfred Berg Aktiv | 0,27 % |

| Alfred Berg Norge | 0,66 % |

| Alfred Berg Norge Transition | 2,78 % |

| Nordiske aksjefond | |

| Alfred Berg Nordic Gambak | 0,90 % |