Månedsrapport februar 2022

Økonomi og renter

Gjennom januar observerte vi en nedgang i aksjemarkedet i forbindelse med renteoppgang og strammere pengepolitikk fra verdens sentralbanker. Selv om ECB har vært mer føre var enn FED, Bank of England, Riksbanken og Norges Bank, priset markedet oppgang i styringsrenten selv i EUR. I takt med økte renter så vi også en marginal utgang i kredittpåslaget for obligasjoner som følge av inflasjonsfrykt og reduserte støttetiltak.

Februar bød på en ny kilde til ytterligere og sterkere uro i verdens finansmarkeder. I november begynte amerikansk etterretning å rapportere på militær oppbygging på russisk side av grensen til Ukraina. Den unormale aktiviteten pågikk igjennom desember, og i januar ble det rapportert om russiske styrker som gikk inn i Hviterussland for militære øvelser som startet 10. februar. Etter de olympiske lekene i Beijing var overstått, og iherdige forsøk på en diplomatisk løsning, kom det en uke med rask utvikling. 22 februar erklærte Vladimir Putin selvstendighet for to pro-Russland områder i Øst-Ukraina (Donetsk og Luhansk), og 24. februar invaderte Russland Ukraina.

Det var først gjennom februar at verden og markedet virkelig begynte å ta inn over seg omfanget av den geopolitiske situasjonen. Fokuset skiftet gradvis fra inflasjonsfrykt, renteoppgang og effekten av en økt diskonteringsrente på aksjemarkedet (spesielt teknologisektoren), til konflikten. Gitt de høye europeiske gassprisene denne vinteren sto spørsmålet om eventuelle sanksjoner på russisk gass sentralt. Før konflikten sto Russland for 20 prosent av naturgasstilførselen til Europa. På innovasjonsdagen hoppet prisen på olje og gass, aksjekursen på russiske selskaper og valuta stupte, og finansmarkedene jobbet iherdig med å kartlegge individuelle selskapers eksponering til Russland og Ukraina. Under risk-off sentiment og generell uro i finansmarkedene har kronen tradisjonelt svekket seg mot andre valutaer. De siste ukene, derimot, har vi sett en styrkelse av kronen som følge av økte olje og gass priser.

Aksjemarkedet har vært svært volatilt før og under konflikten, og sterkt korrelert med alvorlighetsgraden av sanksjonene mot Russland. Biden nevnte i sin tale til det amerikanske folk på dagen av invasjonen nye sanksjoner, men nevnte verken sanksjoner på import av russisk olje og gass eller utestengelse av russiske banker fra det internasjonale banknettverket, Swift. Det var forstått at EU landene var bekymret for utfallet av disse sanksjonene. Amerikanske og europeiske børser steg 3-4% på nyheten, men i tråd med ytterligere selektive sanksjoner, har markedet falt videre. Olje og gasspriser har, som forventet, økt betydelig. Oljeprisen ligger nå ved utgangen av februar på $101 fatet (oppgang på 10,7%), og gasspriser nærmer seg å tangere høydene vi så i vinter. Som et resultat, trosser Oslo Børs utenlandske børser, og ender måneden opp 2,6 % (DAX ned 6,5%, SPX ned 3,14%).

I kredittmarkedet har det vært en relativt udiskriminert reprising av obligasjoner hvor kredittpåslaget for de fleste selskaper og sektorer har gått ut relativt likt som en faktor til foregående nivåer. Utsatte selskaper har videre sett langt større korreksjoner. Russiske selskaper og spesielt banker, er truffet hardest i tråd med sanksjonene, men også europeiske selskaper med tilknytninger til Russland. I de fleste valutaer observerte vi en bred utgang i subordinert gjeld. De generelle IG nivåene er ut ca +25pkt i USD, +30pkt i SEK, +20pkt i EUR og +15pkt i NOK. Det er usikkert om det norske markedet fult reflekterer den nye situasjonen grunnet begrenset handel, og svært liten aktivitet i førstehåndsmarkedet.

Gitt det hovedsakelige norske og nordiske fokuset til Alfred Berg’s rentefond har vi ikke holdt russiske eller ukrainske selskap. Videre har selskapene i porteføljene en svært begrenset eksponering mot konflikten, sanksjonene, Øst-Europa og sektorene som påvirkes. For de selskapene med noe eventuell eksponering er denne liten. Det er derimot vanskelig kartlegge det fulle utfallet av konflikten som pågår. Gitt den store eksporten av råvarer fra Russland og Ukraina, men også delkomponenter i annen produksjon, kan en forvente tilbudsforstyrrelser i tiden fremover.

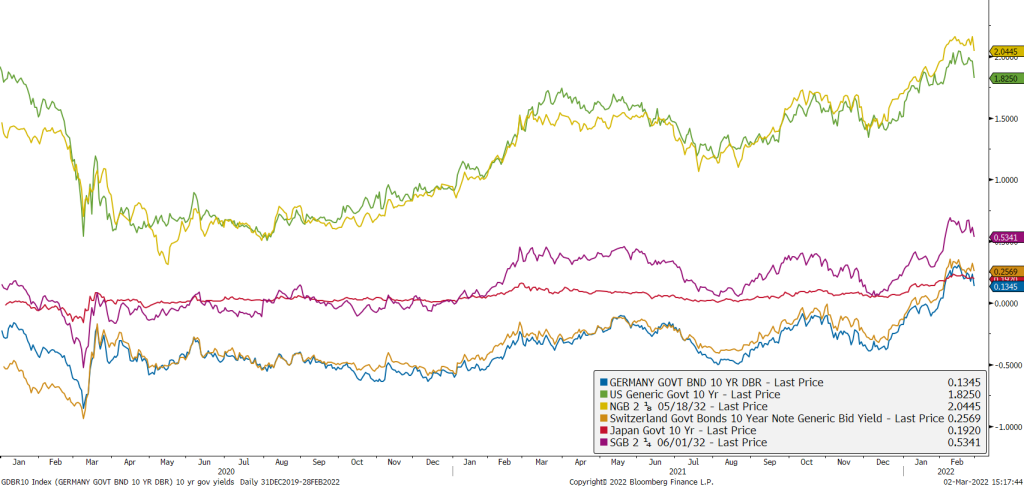

Utviklingen i 5 års kreditt påslag i USA, Sverige, Euro og Norge

Et av de store spørsmålene nå er i hvilken grad, og hvilken retning, situasjonen i Ukraina påvirker sentralbankenes handlinger fremover. Før uroen var det priset inn flere rentehevninger i USA, England, Norge, Sverige, og Europa. Lange renter hadde også steget nevneverdig fra slutten av fjoråret. Ettersom Ukraina konflikten først var forventet å bli kortvarig så vi ikke store utslag i rentekurvene. På lengre sikt, og spesielt om konflikten vedvarer, vil prisøkningen i både energi og matvarepriser (Russland og Ukraina er store eksportører av hvete og mais) kunne bidra til en forhøyet inflasjon.

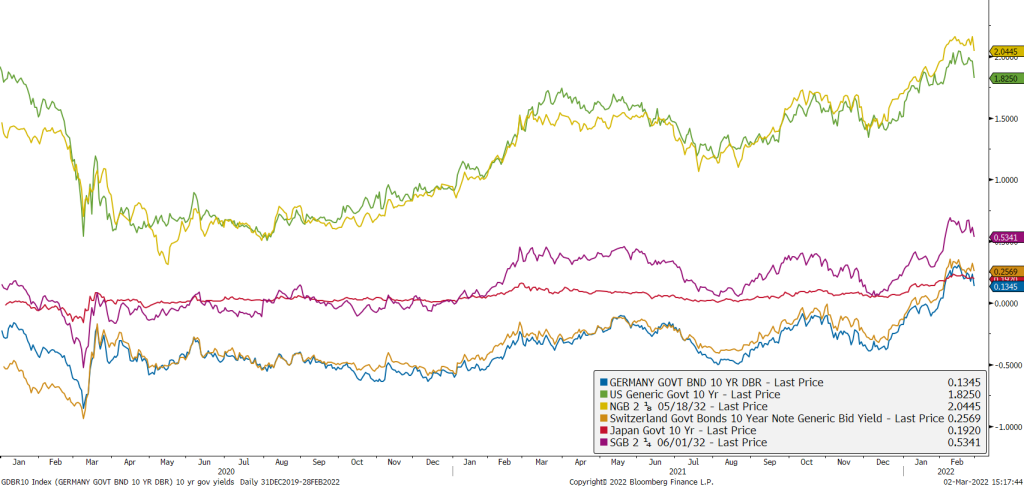

Februar måned fortsatte høstens trend med høye inflasjonstall hovedsakelig drevet av økte energi og matvarepriser. Arbeidsmarkedene fremstår også strammere, og det rapporteres om økt lønnspress. Norge og Sverige skiller seg litt ut fra de øvrige landene med en mer moderat kjerneinflasjon på eller under sentralbankens mål. ECB har uttalt at de kommer til å være avventende med å øke renten gitt den pågående situasjonen, mens USA og England virker litt mer presset til å balansere usikkerheten opp mot det vedvarende inflasjonspresset. Gjennom februar var 10årige amerikanske statsrenter opp 5pkt, norske opp 10pkt, tyske opp 12pkt og svenske 15pkt.

Fra toppen; amerikansk, norsk, svensk og tysk 10år statsrente, siste 2 år

Utviklingen i våre rentefond

Likviditetsfond

3 måneders NIBOR har fortsatt å øke igjennom februar fra 1,11% til 1,17%. Utgangen i kredittpåslag, også for obligasjoner med kort tid til forfall, førte til en nedgang i likviditetsfondene våre på 15-20pkt.

Alfred Berg Likviditet var ned -0,02 % i februar.

Alfred Berg Likviditet Pluss (Classic) var ned -0,13 % i februar.

Alfred Berg Nordisk Likviditet Pluss (Inst) var ned -0,19 % i februar.

Norske Obligasjonsfond

De norske rentefondene hadde negative bidrag fra både økningen av rentenivået over måneden og den generelle utgangen i kredittpåslag. Alfred Berg Obligasjon endte derfor måneden ned 92pkt.

Alfred Berg Obligasjon (Inst) var ned -0,92 % i februar.

Alfred Berg Kort OMF var ned -0,12 % i februar.

Alfred Berg Kort Stat var ned -0,16 % i februar.

Nordiske Obligasjonsfond

Den relativt større utgangen i kredittpåslag innen SEK og EUR sammenlignet med NOK påvirker avkastningen i de nordiske fondene mer. Middelsdurasjonsfondene fikk en negativ avkastning på ca 1,2%, mens kort og langdurasjonsfondet gikk ned 0,92% og 1,74%, respektivt.

Alfred Berg Nordic Investment Grade (Inst) var ned -1,17 % i februar.

Alfred Berg Nordic Investment Grade Mid Duration (Inst) var ned -1,29 % i februar.

Alfred Berg Nordic Investment Grade Long Duration (Inst) var ned -1,74 % i februar.

Alfred Berg Nordisk Ansvarlig Kapital var ned -1,87 % i februar. Kredittpåslaget i subordinert finans i EUR endte måneden ut +44pkt. Vi har også sett lignende bevegelser i SEK og NOK. Den store utgangen i subordinert gjeld påvirket derfor Nordisk Ansvarlig Kapital igjennom februar, hvor fondet endte ned 1,87%.

Alfred Berg Income var ned -1,70 % i februar 2022. De sektorer som var mest under press i februar var hybridobligasjoner, finans, og teknologi. De selskapene som bidro mest til den negative avkastningen var Ericsson, Heimstaden Bostad AB, Citycon Oyj, Link Mobility Group Holding ASA, Scatec ASA og Øyfjellet Wind AS. Fondet har liten eksponering til selskaper med virksomhet i Russland eller Ukraina. Scatec ASA og Oriflame er de to selskapene i porteføljen som har virksomhet i disse landene. De står for under 3 % av porteføljen. Vi er relativt forsiktige i dagens marked, og har god likviditetsbuffer men passer også på å gjøre gode kjøp.

Alfred Berg Nordic High Yield (Inst) var ned -1,89 % i februar. Aktiviteten i emisjonsmarkedet var ganske lav i februar, med en del utstedere som avventer den pågående situasjonen og pris-usikkerheten. Det ble utstedt obligasjoner for totalt NOK 4,5 milliarder i februar, fordelt på 9 lån. I 2021 som helhet ble det utstedt lån for nærmere NOK 200 milliarder, opp fra NOK 90 milliarder året før. Blant de nye utstedelsene forrige måned fant vi fergeselskapet Hurtigruten Group AS, oljeserviceselskapet Odfjell Technology Ltd. og hotellselskapet Midstar Hotels AB. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den uavklarte og pågående krigen i Ukraina, samt den reelle fundamentale effekten koronaviruset har på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men sistnevnte er relativt godt reflektert i dagens marked. I tillegg så er den største andelen av obligasjoner i det nordiske høyrentemarkedet med flytende rente, hvilket gir beskyttelse mot den direkte effekten av høyere markedsrenter. Vi mener dagens volatile marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å være mer “av-og-på” de kommende månedene.

Aksjemarkedet i februar

Norske aksjer

Hovedindeksen (OSEBX) var opp 2,3 % i februar, og 1,6 % hittil i år. Sammenlignet med andre børser har Oslo Børs holdt seg godt takket være sterke olje-, gass- og råvarepriser.

Energisektoren, opp 10,7% i måneden, var den største positive bidragsyteren i februar i likhet med forrige måned. Equinor bidro mest til sektorens oppgang, etterfulgt av Frontline. Oppgangen skyldtes blant annet en videre oppgang i olje- og gassprisene gjennom måneden, forsterket av usikkerheten rundt Russland/Ukraina situasjonen. Nordsjøolje handler for øyeblikket omkring USD 105/barrel, noe som er opp 15% fra siste dag i januar. Kursoppgangen var størst for shippingselskapene i sektoren denne måneden, med Flex Lng og Frontline opp henholdsvis hele 26,1% og 45,7%.

Materialer var den nest største positive bidragsyteren. Her var det primært Norsk Hydro som stod for majoriteten av oppgangen. Aksjen var opp 22,9% i måneden, drevet av en ytterligere 11 % økning i aluminiumsprisene gjennom måneden.

Finans var den største negative bidragsyteren til børsutviklingen. Sektoren var ned 5,1% i løpet av måneden. Det var Storebrand og DNB som bidro mest med fall på 7,6% og 6,5%. Nedgangen kan sees i sammenheng med Russland/Ukraina situasjonen. Den skaper usikkerhet rundt hvorvidt renteoppgangen forsinkes, siden dette er selskaper som er tjent med høyere renter.

Utviklingen i våre aksjefond

Alfred Berg Gambak var opp 0,4 % i februar, mens Fondsindeksen opp 1,5 %. Fondets aktive andel er 48,8 %. Ved månedsskiftet var Gambaks største posisjoner Equinor (6,9 %), Norsk Hydro (5,2 %) og Nordic Semiconductor (4,8 %). Aksjene som bidro mest i positiv retning i januar var Norsk Hydro som steg 22,9 % (+1 % på porteføljenivå), Equinor som steg 13,9 % (+0,85 %) og Wallenius Wilhelmsen som steg 39,2 % (+0,51 %). De som trakk mest ned var Europris som falt 15,1 % (-0,65 %), Nordic Semiconductor som falt 10,0 % (-0,52 %) og Aker BP som falt 9,4 % (-0,36 %). De største økningene i løpet av måneden var Vår Energi (IPO), Norsk Hydro og Wallenius Wilhelmsen, mens de største reduksjonene var Atea, Aker BP og Tomra.

Alfred Berg Aktiv var opp 0,6 % i februar, mens Fondsindeksen var opp 1,5 %. Fondets aktive andel er 43,7 %. De største bidragsyterne i positiv retning var overvekt i Wallenius Wilhelmsen (som bidro med 0,92 % i forhold til Fondsindeksen), undervekt i DNB (0,46 %) og undervekt i Telenor (0,40 %). De som trakk i negativ retning var undervekt i Norsk Hydro (-0,64 %), undervekt i Nel (-0,42 %) og overvekt i Europris (-0,31 %). Vi har økt posisjonene i Vår Energi (IPO), Norsk Hydro og Equinor. Vi har redusert vektingen i Tomra og Borregaard denne måneden.

Alfred Berg Norge (Inst) var opp 0,3 % i februar, mens Fondsindeksen var opp 1,5 %. Fondets aktive andel er 32,1 %. De største bidragsyterne i positiv retning var overvekt i Wallenius Wilhelmsen (som bidro med 0,64 % i forhold til Fondsindeksen), undervekt i DNB (0,22 %), undervekt i Kahoot (0,17 %) og undervekt i Telenor (0,12 %). De som trakk mest i negativ retning var undervekt i Norsk Hydro (-0,47 %), undervekt i Nel (-0,42 %) og undervekt i Kongsberg Gruppen (-0,25 %). Vi har økt posisjonene i Vår Energi (hvor vi deltok i IPO), Norsk Hydro og Wallenius Wilhelmsen i februar, mens vi har redusert posisjonene i Telenor, DNB og Tomra.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi overvekt i norske aksjer. Aksjemarkedet fremstår som attraktivt sammenlignet med alternative investeringsmuligheter på grunn av lave renter internasjonalt. Prisingen av Oslo Børs har falt mye etter sterk inntjeningsutvikling.

Nordiske aksjer

Februar ble en vanskelig måned på det nordiske aksjemarkedet. Faktisk så var det nedgang også før Russlands invasjon av Ukraina ble kjent. Det kan være mange årsaker til dette, hvorav forventede rentehevinger sannsynligvis bør stå høyt oppe på listen. Rapportereringssesongen for fjerde kvartal har vært god, aggregert sett har selskapene slått forventningene på omsetning med drøyt 4%, og nesten 10% på resultat. Fremgangen har riktignok ikke vært så bred som foregående kvartaler, det er hovedsakelig energi, teknologi og helsesektorene som har overbevist. Ikke desto mindre har estimatene for 2022 fortsatt å øke, så totalinntrykket etter fjerde kvartal synes å være godt.

Blant sektorer var forsyning best i Norden i februar, men dette skyldes kun det danske selskapet Ørstedt. Deretter fulgte energi og helse. Sektorer med lavest avkastning var finans, informasjonsteknologi og konsumvarer.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var ned -4,2% i februar, målt i NOK. Til sammenlikning var den nordiske fellesindeksen i norske kroner – 6,0%. Viktigste positive bidrag til avkastningen var sektorene industri, informasjonsteknologi og materialer. De negative sektorbidragene var konsumvarer og forsyningsselskaper. Aktiv andel er 73,4.

Fondet har en overvekt i materialer, energi og finans. Fondet er undervekt i helse, forbruksvarer og informasjonsteknologi. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (7,0%), Equinor (6,2%) og Maersk (4,1%). Aksjer som bidro mest i positiv retning var Wallenius Wilhelmsen, som steg 38,8% (0,8% på porteføljenivå), Equinor, som steg 14,0% (0,7%) og Norsk Hydro som steg22,9% gjennom måneden (0,6%). I negativ retning trakk Maersk, som falt 12,3% (-0,6% på porteføljebasis), Thule Group, som falt 17,8% (- 0,4%) og Inwido, som falt 11,6% (- 0,3%).

I løpet av måneden har vi økt posisjonene i bl.a. Stora Enso, Jyske Bank og Boliden. Vi har redusert eksponeringen mot Lundin Energy, ABB og SBB. Noen nøkkeltall for porteføljen er at aggregert (trailing) P/E er 10,0 vs. 13,4 for indeksen. Siste tre måneder har konsensus EPS for inneværende finansielle år økt med 11,6% for porteføljeselskapene og 3,7% for indeksen som helhet.

Alfred Berg Nordic Small Cap ESG var ned -8,8 % i løpet av måneden, mens fondets referanseindeks, Carnegie Nordic Small Cap, falt med -6,6 %. På sektornivå, ved utgangen av måneden, var finansselskapene den største overvekten (+ 4,1 %), etterfulgt av råvarer (+ 3,6 %). Den farmasøytiske sektoren sto for den største undervekten (-5,8 %), etterfulgt av dagligvaresektoren (-3,7 %). På selskapsnivå var posisjonene i Solar A/S (+ 3,1 %), Fiskars Oyj (+ 2,6 %) og Elkem ASA (+ 2,3 %) de største overvektene.

Aksjene som bidro mest til fondets relative utvikling gjennom måneden var beholdningene i Solar A/S, og undervektene i Storskogen Group AB og Nokian Renkaat Oyj. Aksjene som gikk dårligst i løpet av måneden relativt sett var Samhällsbyggnadsbolaget i Norden AB og undervektene i Orion AB og Kongsberg Gruppen ASA.

I løpet av måneden har vi kjøpt aksjer i blant annet Lagercrantz Group AB, Boliden AB og PEAB AB. I løpet av måneden reduserte vi våre eierandeler i Samhällsbyggnadsbolaget i Norden AB og solgte våre eierandeler i Harvia Oyj og ALK-Abello A/S. Vi fortsetter å gjøre en positiv vurdering av enkelte virksomheter i helsesektoren som vi anser som undervurdert. Undervekter i sektorer, som industri og varige varer, som ble hardt rammet av driftsstans og redusert etterspørsel under pandemien, ble stengt på våren. Vi er «aksjeplukkere» og har dermed ingen uttalt sektorallokering, men selskaper i samme sektorer har som regel visse fellestrekk. Som et resultat kan våre sektorvekter bli påvirket.

Globale aksjer

I løpet av februar måned toppet konflikten rundt Ukraina seg med at russiske styrket rullet inn i Ukraina, og ga de globale aksjemarkedene nye usikkerhetsmomenter å tenke på. Som følge av eskaleringen av konflikten ble det introdusert sterke sanksjoner mot Russland, og de var spesielt tuftet på å ramme Russlands finansmarkeder. I tillegg er det bekymringer knyttet til høye energipriser dersom den russiske forsyningen til energimarkedene skulle svekkes. Konflikten påvirket også rentenemarkedene, og det stilles spørsmål om verdens sentralbanker kommuniserte renteøkninger vil bli slik tidligere prognostisert. I sum, usikkerheten og frykten for hvilke effekter konflikten vil medføre preget markedene med store svingninger i siste uken av måneden. Fasit for februar ble at verdensindeksen svekket seg med -2,5% målt i dollar, og S&P 500 var ned ca. 3% målt i dollar. Det ble en noe svakere måned for norske investorer da den norske kronen styrket seg noe i takt med økende råvarepriser.

Avkastning på sektornivå viser at de fleste sektorene hadde negativ og til dels flat utvikling gjennom måneden. Unntaket var energisektoren og materialer som steg henholdsvis 4,5% og 1,6% målt i dollar. Sektorene med lavest utvikling gjennom måneden ble mediasektoren, programvaresektoren og bilprodusenter som alle ble svekket med rundt 6-7% målt i dollar. Grupperer vi aksjene i faktorer svekket alle aksjegruppene seg. Verdiaksjer, aksjer med lav prissvingninger og momentumaksjer var svekket seg alle noe mindre enn verdensindeksen. Kvalitetsaksjer var igjen faktorgruppen som gjorde det dårligst. Den svekket seg også mer enn verdensindeksen. Kvalitetsaksjer er ofte forbundet med høy prising, og vi kan dermed notere oss nok en måned med rotasjon fra såkalte vekstaksjer mot mer verdiaksjer og sykliske aksjer.

Utviklingen i vårt globale aksjefond

Alfred Berg Global var ned -2,4 % i februar. Fondets referanseindeks, MSCI World (verdensindeksen), endte i samme periode -3,9 %. Fondet fikk dermed en negativ måned i absolutt forstand, men noe bedre i relativ forstand. Aksjevalg og allokering innen materialer, media og programvare bidro til et positiv relativ avkastning. De negative bidragsyterne ble forsikring, bank og bilprodusenter. Fondet har en overvekt mot momentumaksjer og verdiaksjer, og disse aksjegruppene gjorde det noe bedre enn markedet for øvrig. Hittil i år har Alfred Berg Global svekket seg med -9,9 %, mot -7,9 % for verdensindeksen.

I løpet av februar ble det gjort justeringer i takt med våre observasjoner av sentimentet. Vi reduserte i selskaper innen programvare og kapitalvarer, og økte i materialer og energi. Ved månedsslutt har fondet nå størst overvekt i sektorene energi, materialer og finans, og størst undervekt i sektorene industri, konsum, helse.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme.