Månedsrapport januar 2024

Økonomi og renter

Januar åpnet mer avventende enn vi avsluttet den forrige måneden. I desember så vi optimismen fra en antatt rentetopp, inflasjon som tikket nedover, og fortsatt sterke arbeidsmarkedstall. Dette sementere konsensus om en myk landing i økonomien. Bildet av inflasjonen under kontroll, uten en resesjon i nær fremtid, økte forventningen til rentekutt fra sentralbankene.

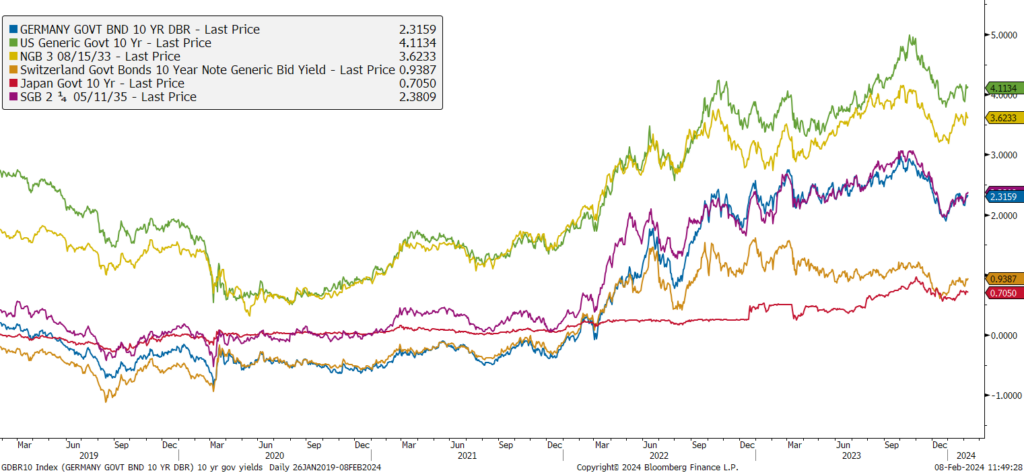

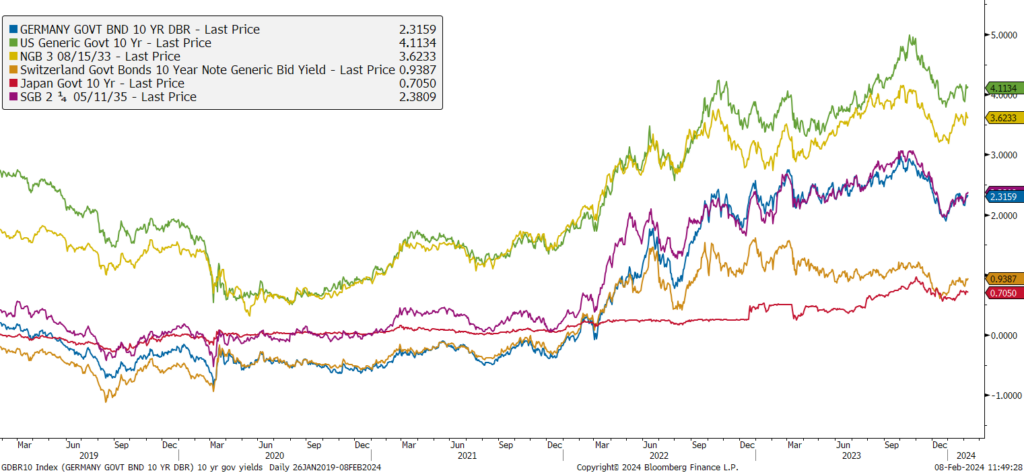

Sannsynligheten, ut fra markedsprisingen, for antall kutt og tidspunktet for første rentekutt har moderert seg noe gjennom januar. Markedet priser nå inn 4-5 kutt fra ECB, FED og Norges Bank, sammenlignet med 6 ved utgangen av 2023. 10 års statsrenter økte gjennom måneden. Investment grade delen av kredittmarkedet holdt seg stabilt gjennom måneden uten store endringer i nivåer. De amerikanske og europeiske børsene leverte positiv avkastning etter en litt treg første halvdel av måneden. Mens i Norge og Sverige endte børsene litt ned.

Utviklingen fremover kommer til å avhenge av utviklingen i makrotallene, og markedet løper dem litt i forkant. Det som gjør vurderingen vanskelig, er litt motstridende indikasjoner. Økonomisk vekst, spesielt i USA, er fortsatt sterk. Arbeidsmarkedet viser til lav arbeidsledighet med 4-5% lønnsvekst i USA og Europa. Alene, peker det på en økonomi som håndterer et stramt penge-politisk regime bra. På den andre siden kan en argumentere for at pengepolitikk virker med en forsinket effekt, og arbeidsmarkedet bruker tid på å justere. Fremad skuende indikatorer, som PMIene, er ikke helt konsistent med sterk vekst ettersom de har beveget seg nedover og viser nå moderate nivåer. Videre er det vanskelig å forene antall kutt fra sentralbankene til neste år med en mykt landing alene. Utviklingen i makrotallene kan derfor gi relativt store utslag i begge retninger om man begynner å se en konsistent trend over flere av indikatorene.

Sentimentet i kredittmarkedet korrelerer mye med makroutsiktene. Gjennom januar er det flere bedrifter, eiendom spesielt, som har utnyttet optimismen. Førstehåndsmarkedet er derfor mer aktivt enn det var gjennom siste del av høsten. Samtidig ser vi en oppgang i antall konkurser, men dette er sammenlignet med et rekordlavt nivå i perioden etter pandemien.

Amerikansk, norsk, svensk og tysk 10år statsrente, siste 5 årene

I et globalt perspektiv begynte det nye året i et roligere tempo, i hvert fall sammenlignet med fjorårets sterke avslutning. Aksjemarkedene utviklet seg imidlertid generelt sett positivt i den vestlige verden, da markedene fortsatte å prise inn at både Fed og ECB vil kutte rentene allerede i første halvår. De svenske og norske aksjemarkedene hadde lavere avkastning i januar (Oslo OBX: -2,2 % og Stockholm OMX: -1,4 %) enn de fleste europeiske og amerikanske børser (mellom +1-1,5 %). US HY Energy Index gikk litt inn, -5 basispunkter i januar, og endte på 335 basispunkter med en økning i oljeprisen (+6,1 %, til USD 81,71 per fat ved månedsslutt). Vi så også en økning i iTraxx Crossover (+17 basispunkter til 328) samt volatilitetsindeksen (VIX), som endte måneden på 14,4 (+15,3 %). Den norske kronen svekket seg med 1,2 % målt ved i44-indeksen (importvektet valutakurv), og den svenske kronen svekket seg med 1,0 % mot EUR. Kredittmarkedets avkastning var blandet i løpet av måneden; US HY-kredittpåslag gikk noe ut (+21 basispunkter til 344 basispunkter), mens europeiske HY-kredittpåslag gikk ned på 12 basispunkter til 369 basispunkter.

Det nordiske høyrentemarkedet hadde en sterk start på det nye året og fortsatte dermed trenden fra 2023. Totalavkastningen i januar ifølge DNB’s Nordic HY Index kom inn på 2,0 %, noe som gjenspeiler den høye underliggende årlige kupongrenten samt betydelig spreadinngang på tvers av sektorer og industrier. Faktisk ga bare 10 obligasjoner i denne indeksen negativ avkastning i januar, mens resten av indeksens komponenter avsluttet måneden i positivt territorium. Med +6 % var eiendom den beste sektoren; den største månedlige økningen for sektoren noensinne. Finans, «andre sektorer» og E&P hadde også en god måned, mens helse og sjømat var de svakeste sektorene, selv om de hadde nær +1 % månedlig avkastning. Resultatsesongen for fjerde kvartal har nå startet, men det er fremdeles for tidlig å trekke noen konklusjoner. Vi merker imidlertid at misligholdsratene nærmer seg det historiske gjennomsnittet, og vi følger denne utviklingen nøye fremover. Vi anser fortsatt det nordiske markedet som et attraktivt investeringsalternativ, men forventer fortsatt volatilitet og usikkerhet med hensyn til geopolitiske- og makroøkonomiske risikoer. Vi tror videre at begynnelsen av 2024 vil være lik 2022/23, der inflasjonstrender, sentralbankpolitikk og rentetrender vil prege alle finansmarkeder.

Primærmarkedet var aktivt i januar, og det ble utstedt nye obligasjoner for totalt NOK 10,3 milliarder. Dette er høyt sammenlignet med de siste månedene, men fortsatt lavere enn normalt for januar. Med høye kontantbeholdninger blant investorene har etterspørselen etter nye avtaler generelt sett vært solid, der flere av de nylige obligasjonsutstedelsene har blitt gjort på betydelig tightere prisnivåer enn først indikert. Vi deltok i noen av disse nye emisjonene, men fortsetter å være selektive. Med det positive sentimentet forventer vi at flere utstedere vil komme til markedet i de kommende ukene. På sekundærmarkedet er handelsvolumene nå på mer normaliserte nivåer, men kredittpåslagene strammes ytterligere inn.

Utviklingen i våre rentefond

| Norske rentefond | 1 måneds avkastning |

| Alfred Berg Likviditet Pluss | 0,52 % |

| Alfred Berg Obligasjon | -0,15 % |

| Nordiske rentefond | |

| Alfred Berg Nordisk Likviditet Pluss | 0,62 % |

| Alfred Berg Nordic Investment Grade | 0,69 % |

| Alfred Berg Nordic Investment Grade Mid Duration | 0,09 % |

| Alfred Berg Nordic Investment Grade Long Duration | -1,12 % |

| Alfred Berg Nordisk Ansvarlig Kapital | 1,74 % |

| Alfred Berg Income | 1,38 % |

| Alfred Berg Nordic High Yield | 1,90 % |

Aksjemarkedet i januar

Norske aksjer

Hovedindeksen (OSEBX) var ned 2,17% i årets første måned. Renter, inflasjon og uroligheter preger fortsatt nyhetsbildet. I Norge valgte Norges Bank å holde styringsrenten uendret på 4,5% i måneden. Konsumsektoren og kommunikasjon var sektorene som bidro mest positivt på Hovedindeksen i januar. Alle oppdrettsaksjene endte måneden i pluss. Bakkafrost var den som steg mest (10,9%). Eksportprisen på fersk laks var opp 15% fra årsskiftet til slutten av måneden til NOK 104/kg. Forward markedet for 2024 ligger for øyeblikket på NOK 99/kg. Tilbudsveksten for året og neste år ser fortsatt begrenset ut. Schibsted (+10,5%) var driveren i kommunikasjonssektoren.

Industrisektoren den tredje største positive bidragsyteren. Innenfor sektoren var det Kongsberg Gruppen (+15,4%), Stolt-Nielsen (+26,5%) og Norwegian (+20,9%) som bidro mest. For Kongsberg Gruppen er det gode utsikter innenfor de ulike segmentene. Stolt-Nielsen nyter godt av høye rater og relativt liten flåtevekst fremover. Norwegian kom med ett positivt resultatvarsel i januar drevet av blant annet høyere trafikk og lavere kost for jet fuel. Ellers var det en veldig god måned for flere shippingselskaper i sektoren. Majoriteten av «grønne» aksjer innenfor sektoren hadde en svak utvikling, inkludert Tomra (-13,7%), Nel (-22,6%) og Aker Carbon Capture (-23,1%).

Sektoren som bidro mest negativt i januar var energisektoren. Den viktigste driveren, oljeprisen, var opp 7% (Brent) fra utgangen av forrige måned. Gassprisen falt 7% fra utgangen av desember (UK natural gas). Seismikk falt kraftig med TGS og PGS ned 22%. Det var TGS som viste overraskende svake late-sales i løpet av måneden som var utslagsgivende for kursreaksjonen. I tillegg meldte Saudi Aramco at de reduserer produksjonskapasitetsmålet sitt fra 13mbd (million barrels per day) til 12mbd. Dette førte til en negativ reaksjon blant oljeservice selskapene, spesielt de med størst eksponering mot regionen. Jack-up aktøren Borr Drilling var ned 13%. Over 20% av den globale jack-up flåten er på kontrakt med Saudi Aramco. Lyspunktene i sektoren var tank. Frontline (16,2%) og Hafnia (9,4%) hadde en god måned. Generelt var sektoren preget av urolighetene som forårsaker endringer i transportruter.

Nordiske aksjer

Det finnes mange fenomener i finansmarkedene, og de fleste har fått et eget navn. Januareffekten er definitivt en av dem. Årets januar levde kanskje ikke helt opp til forventningene, men det nordiske markedet endte i hvert fall i pluss.

På selskapsfronten er januar som regel en stille måned. Rapporteringen for det viktige 4. kvartalet har stort sett ikke begynt. Det lille som er kommet av selskapsnyheter, er ikke nok til å se noen trend.

For 12 mnd. siden var det mange som trodde 2023 ville se en resesjon. De spådommene ble – med enkelte unntak – gjort til skamme. Når vi nå begynner 2024, fortsetter verdensøkonomien å vokse, lønnsomheten i næringslivet er fremdeles rimelig god, men prisingen på verdens børser varierer meget mellom land og sektorer.

Beste sektor i Norden gjennom januar måned, var helse, fulgt av forsyning og finans. Eiendom var i andre enden av skalaen, etter to meget sterke måneder i november og desember. Energi var også negativ i januar, frykten for olje- og gassmangel er blant de scenarier siste par årene som ikke har materialisert seg.

Sterkeste sektor på relativ basis for Nordic Gambak i januar var nettopp industri, fulgt av finans og konsum. Fondet har hatt overvekt i bank gjennom 2023, og det er godt å se at så langt, har de store, nordiske bankene levert gode tall. På den (relativt) negative siden, var energi og forsyning. Aktiv andel er 69. Fondet har fortsatt en overvekt innen konsum, industri og energi. Som undervekt er fremdeles IT, helse og forbrukssektoren. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (9,6%), Danske Bank (4,6%) og Volvo (4,5%).

Aksjer som bidro mest i positiv retning var Høegh Autoliners, som steg 14,8% (0,3% på porteføljenivå), Pandora, som steg 9,4% (0,3%) og Wallenius Wilhelmsen, som steg 15,2% gjennom måneden (0,2%). I negativ retning trakk BW LPG, som falt 14,2% (-0,4% på porteføljebasis), Clas Ohlson, som falt 5,7% (- 0,1%) og Granges, som falt 10,5% (- 0,1). I løpet av måneden har vi økt posisjonene i bl.a. Huhtamaki, Securitas og NKT. Vi har redusert posisjonene i Aker BP, Alfa Laval og Orkla.

Utviklingen i våre aksjefond

| Norske aksjefond | 1 måneds avkastning |

| Alfred Berg Gambak | 1,14 % |

| Alfred Berg Aktiv | 0,12 % |

| Alfred Berg Norge | -0,05 % |

| Alfred Berg Norge Transition | 1,04 % |

| Nordiske aksjefond | |

| Alfred Berg Nordic Gambak | 1,70 % |