Månedsrapport november 2022

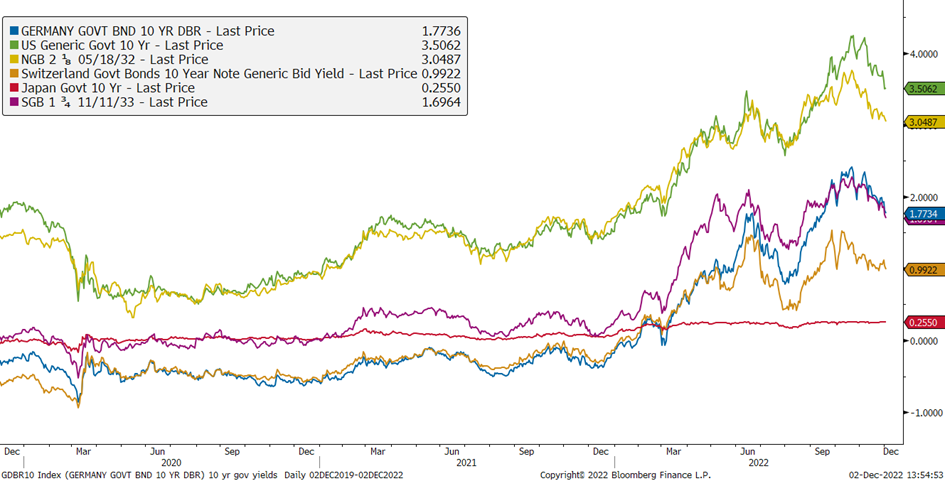

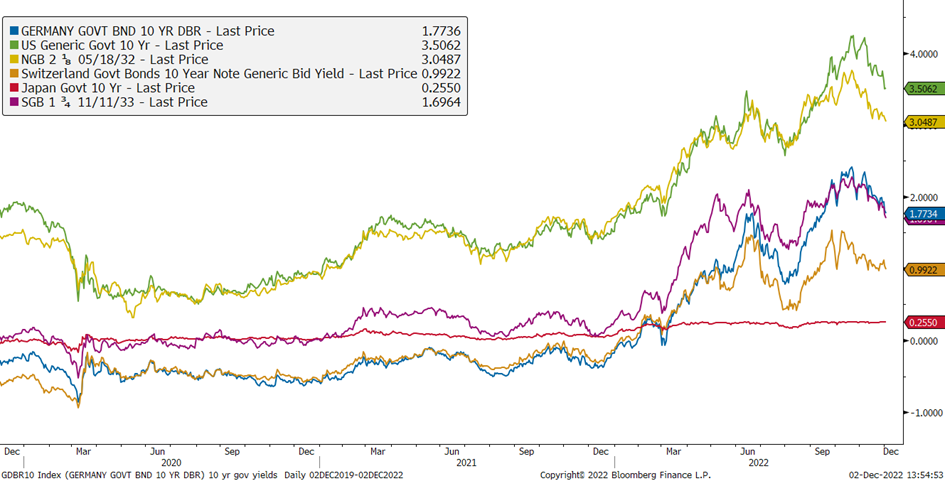

Markedssentimentet bedret seg i november, med redusert volatilitet, stigende aksjemarkeder, fall I lange renter og lavere kredittrisikopremier. Måneden startet svakt etter ytterligere 75 basispunkters renteøkning i USA. Etter at den amerikanske inflasjonen for oktober kom lavere enn det markedet forventet, begynte markedet å bedres. Forventningene til de neste rentejusteringene ble senket, og den amerikanske 10-årsrenten falt med mer enn 50 basispunkter. I det nordiske investment grade markedet så vi en klar bedring i risiko sentimentet. Nyemisjons markedet kom godt i gang igjen med en rekke selskaper som kom til markedet for å hente nye penger., samtidig som annenhånds-markedene viste klare tegn til økt aktivitet. Gjennom måneden falt 10 års statsrenter i Norge med 0,35 %, i Sverige med 0,33 %, i Europa med 0,2 % og i USA med 0,45 %. Risiko premiene for kreditt utviklet seg også positivt. I Europa falt premien med om lag 0,2 %. I Norge og Sverige har også utviklingen vært positiv, dog med mindre bevegelser enn i Europa.

Generelt mener vi at vi nærmer oss rentetoppen. Vi skal få noen renteøkninger til fra de fleste sentralbankene, også Norges Bank og Riksbanken i Sverige. Usikkerheten er knyttet til om, og hvor raskt, inflasjonen faller i 2023. Lange renter er etter vår mening på relativt høye nivåer og fremstår som attraktiv i det lange løp. Også kredittpremiene er relativt høye. Selv med en positiv bevegelse i november er det langt ned til noe som ligner på stramme nivåer.

Økonomi og renter

Amerikansk, norsk, svensk og tysk 10år statsrente, siste 3 år

Utviklingen i kredittpåslag siste 12 måneder, fra toppen; Sverige, USA, Europa og Norge

Utviklingen i våre rentefond

Likviditetsfond

3m Nibor steg ytterligere 18pkt i løpet av november, og ligger på 3,51%. Renter opp i oktober, forventinger om ytterliggere renteoppgang i desember samt årsskifte utfordringer forklarer oppgangen. Sammen med positive kredittmarkeder forklarer dette en god avkastnings måned i våre likviditetsfond. I november endte våre likviditetsfondene med en oppgang på 0,4 % til 0,5 %.

Alfred Berg Likviditet var opp 0,27 % i november.

Alfred Berg Likviditet Pluss var opp 0,39 % i november.

Alfred Berg Nordisk Likviditet Pluss var opp 0,53 % i november.

Norske Obligasjonsfond

Lavere norske renter, og inngang i kredittpåslagene førte til en god måned for de norske obligasjonsfondene i november.

Alfred Berg Obligasjon var opp 1,44 % i november.

Alfred Berg Kort OMF var opp 0,56 % i november.

Alfred Berg Kort Stat var ned 0,35 % i november.

Nordiske Obligasjonsfond

Som for de norske fondene, bidrar lavere renter og streke kredittmarkeder til en svært positiv måned, den klart beste måneden i dette litt traurige året. Våre nordiske investment grade fond er opp i november med 1,2 % for lav durasjonsfondet til 2,9 % for lang durasjons fondet.

Alfred Berg Nordic Investment Grade var opp 1,23 % i november.

Alfred Berg Nordic Investment Grade Mid Duration var opp 1,80 % i november.

Alfred Berg Nordic Investment Grade Long Duration var opp 2,87 % i november.

Alfred Berg Nordisk Ansvarlig Kapital var opp 2,12 % i november. Også i ansvarlig kapital segment så vi en vending til bedre markeder i november. Inngang i kredittpåslagene førte til positiv avkastning i fondet, som var opp mer enn 2 % i november.

Alfred Berg Income var opp 1,48 % i november. Eiendoms- og Kommunikasjonssektorene var de sektorer som gikk best i november. Vi har økt andelen Investment Grade noe gradvis de siste månedene. Vi har blant annet deltatt i flere nyemisjoner som for eksempel i Boliden AB, Norsk Hydro ASA, Jyske Bank SNP, og Metso Outotec Oyj. Vi synes markedet byr på mange fine muligheter.

Alfred Berg Nordic High Yield var opp 1,12 % i november. Aktiviteten i emisjonsmarkedet har vært ganske lav hittil i år, med en del utstedere som avventer den pågående situasjonen og pris-usikkerheten. Hittil i år er volumet rundt NOK 65 milliarder. I 2021 som helhet ble det utstedt lån for nærmere NOK 200 milliarder, opp fra NOK 90 milliarder året før. I november ble det utstedt fire obligasjoner, med et samlet volum på rundt NOK 1,6 milliarder. Aktiviteten tok seg noe opp mot slutten av måneden. Vi mener det kan være en noe oppdemmet tilbudsside av nye obligasjoner. Fremover venter vi fortsatt høy volatilitet og usikkerhet med tanke på den uavklarte og pågående krigen i Ukraina, samt den reelle fundamentale effekten koronaviruset har hatt på den globale økonomien. Økte renter og inflasjon kan utgjøre en trussel på lengre sikt. Men sistnevnte er relativt godt reflektert i dagens marked. I tillegg så er den største andelen av obligasjonen i det nordiske høyrentemarkedet med flytende rente, hvilket gir beskyttelse mot den direkte effekten av høyere markedsrenter. Vi mener dagens volatile marked skaper muligheter for den langsiktige investor. Emisjonsmarkedet ventes å være mer “av-og-på” de kommende månedene.

Aksjemarkedet i september

Norske aksjer

Hovedindeksen (OSEBX) var opp 3,9 % i november. Hittil i år er den opp 1,6 %. Stor makroøkonomisk usikkerhet fortsetter å skape store svingninger for markedet generelt.

Med unntak av forbruk var samtlige sektorer i Hovedindeksen opp i november. Industri, energi og finans var sektorene som bidro mest denne måneden.

Industri bidro mest til oppgang på Oslo Børs i november. Aksjen innenfor sektoren som bidro mest var Tomra. Den høyeste avkastningen var det Wallenius Wilhelmsen og Hexagon Composites som stod for, opp henholdsvis 24,0 % and 19,5 %. Førstnevnte leverte kvartalstall over forventningene i starten av måneden, og bilfraktmarkedet er fortsatt sterkt.

Energi var sektoren som bidro nest mest i forrige måned. Equinor var den aksjen som bidro mest, til tross for at oljeprisen (Brent) falt til 85 dollar (-10 %). Gassprisen derimot steg i løpet av måneden. Begge disse råvarene er viktige drivere for olje- og oljeservicesektoren. Aksjen som steg mest innenfor sektoren var Flex LNG. Selskapet meldte om kontraktsforlengelser for tre av skipene som økte inntjeningsvisibiliteten betydelig. Sektoren er den desidert største bidragsyteren på Oslo Børs hittil i år, opp 60 %.

Finans var den tredje største bidragsyteren. Den største bidragsyterne innenfor sektoren var DNB. Selskapet med høyest avkastning i perioden var Sparebank 1 SR Bank, opp 12,5 %. Aksjen var sterk i etterkant av at stiftelsen som er den største eieren kjøpte mer aksjer.

Eneste sektor med negativ avkastning var forbruk. Her var Kid og Kongsberg Automotive ned henholdsvis 6,7 % og 4,0 %.

Utviklingen i våre aksjefond

Alfred Berg Gambak var opp 2,83 % i november, mens Fondsindeksen steg 4,5 %. Fondets aktive andel er 49,5 %. Ved månedsskiftet var Alfred Berg Gambaks største posisjoner Equinor (9,1 %), Protector Forsikring (5,0 %) og Elkem (4,7 %). Aksjene som bidro mest i positiv retning i november var Wallenius Wilhelmsen som steg 24,0 % (+0,59 % på porteføljenivå), Nordic Semiconductor som steg 20,6 % (+0,45 %) og Sparebank 1 SR Bank som steg 12,5 % (+0,43 %). De som trakk mest ned var Aker Solutions som falt 11,2 % (-0,21 %), Kid som falt 6,7 % (-0,18 %) og Selvaag Bolig som falt 14,4 % (-0,18 %). Vi har økt posisjonene i Norsk Hydro, Storebrand og Frontline i løpet av måneden. Vi har redusert posisjonene Sparebank 1 SMN, Golden Ocean og Bonheur i samme periode.

Alfred Berg Aktiv var opp 4,67 % i november, mens Fondsindeksen var opp 4,5 %. Fondets aktive andel er 43,7 %. De største bidragsyterne relativt mot indeksen var overvekt i Wallenius Wilhelmsen (som bidro med 0,76 % i forhold til Fondsindeksen), overvekt i Nordic Semiconductor (0,27 %) og overvekt i Sparebank 1 SR Bank (0,22 %). De som trakk mest i negativ retning var overvekt i NTS (-0,60 %), overvekt i Protector Forsikring (-0,25 %) og overvekt i Sparebanken Vest (-0,21 %). Vi har økt posisjonen i Salmar, BW LPG, og Aker Solutions i løpet av måneden. Vi har redusert posisjonen i NTS, Orkla og Equinor i samme periode.

Alfred Berg Norge var opp 4,68 % i november, mens Fondsindeksen var opp 4,5 %. Fondets aktive andel er 31,8 %. De største bidragsyterne relativt mot indeksen var overvekt i Wallenius Wilhelmsen (som bidro med 0,53 % i forhold til Fondsindeksen), undervekt i Autostore (0,21 %) og overvekt i Nordic Semiconductor (0,15 %). De som trakk mest i negativ retning var overvekt i NTS (-0,30 %), undervekt i NEL (-0,20 %) og overvekt i Protector Forsikring (-0,16 %). Vi har økt posisjonene i Salmar, Aker og BW LPG i løpet av måneden. Vi har redusert posisjonene i NTS, Orkla og Equinor i samme periode.

Alfred Berg Norge Transition var opp 5,48 % i november, mens OBX ESG ex Olje og Gass var opp 5,5 %. Fondets aktive andel er 24,2 %. Fondet skiftet referanseindeks til den nye ESG indeksen som heter OBX ESG ex Oil and Gas i juni. Tidligere var det Fondsindeksen (OSEFX) som var referanseindeks. De største bidragsyterne relativt mot indeksen var overvekt i Wallenius Wilhelmsen (som bidro med 0,52 % i forhold til indeksen), undervekt i Rec Silicon (0,14 %), overvekt i Nordic Semiconductor (0,14 %). De som trakk mest i negativ retning var undervekt i NEL (-0,32 %), overvekt i NTS (-0,25 %) og overvekt i Sparebanken Vest (-0,19 %). Vi har økt posisjonene i Salmar i november. Vi har redusert posisjonene i Telenor, NTS og Orkla i samme periode.

Våre framtidsutsikter

I vår taktiske allokering anbefaler vi overvekt i norske aksjer på bekostning av nordiske og globale aksjer. Verdsetting av globale aksjer er under historisk gjennomsnitt etter børsfallet. I Norge har verdsettelsen kommet vesentlig ned på bakgrunn av oppjustering av estimatene spesielt for de sykliske sektorene. Alternativavkastningen til aksjer er økende.

Nordiske aksjer

Oppgangen fra oktober på verdens børser fortsatte gjennom november. Det gjaldt Norden, og det gjaldt de fleste av verdens ledende børser.

Det er fortsatt inflasjon og dermed rentenivå som er viktigste diskusjonsobjekt i aksjemarkedene. Vestlige sentralbanker har gjennom 2022 økt styringsrentene mer enn på flere tiår, og det har skapt forstyrrelser i relaterte finansielle markeder, aksjemarkedene inkludert. Det er tegn til at inflasjonen har toppet ut, men foreløpig for tidlig å si med noe som likner på sikkerhet.

Rapporteringssesongen for tredje kvartal var aggregert som forventet, men med store sektorforskjeller. Materialsektoren overrasket positivt, mens særlig informasjonsteknologi- og kommunikasjonssektoren varierte mye. Engangseffekter påvirket bunnlinjen, men dessverre, engangskostnader er også kostnader.

Tross litt ruglete rapporteringssesong, beste sektor på nordiske børser i november var industri, konsumvarer og eiendom. I motsatt ende falt forbruk og kommunikasjonstjenester. I store trekk, sektorer med svak avkastning så langt i 2022 gjorde det relativt bra i november. Det gjenstår å se om dette er en trendendring, eller et blaff.

Utviklingen i våre nordiske aksjefond

Alfred Berg Nordic Gambak var opp 3,88 % i november. Viktigste positive bidragsytere i Alfred Berg Nordic Gambak i november var industri og energisektoren. I negativ retning trakk finans og helse. Aktiv andel er 69. Fondet har en overvekt i energi og konsum. Fondet er undervekt kommunikasjonstjenester og informasjonsteknologi. Ved månedsskiftet var fondets største posisjoner Novo Nordisk (9,4 %), Equinor (6,4 %) og Hexatronic (4,2 %). Aksjer som bidro mest i positiv retning var New Wave Group, som steg 36,1 % (1,1 % på porteføljenivå), Sydbank, som steg 15,0 % (0,6 %) og SSABB, som steg 13,0% gjennom måneden (0,3 %). I negativ retning trakk Aker Solutions, som falt 12,2% (-0,4% på porteføljebasis), Atlas Copco A, som falt 9,8 % (- 0,2 %) og Securitas, som falt 7,8 % (- 0,2). I løpet av måneden har vi økt posisjonene i bl.a. Securitas, Atlas Copco og Volvo. Vi har redusert posisjonene TopDanmark, TGS Nopec og Elkem. Noen nøkkeltall for porteføljen er at aggregert (forventet neste 12 mnd.) P/E er 11,8 vs. 14,8 for indeksen. Siste tre måneder har konsensus EPS for neste 12 måneder økt med 8 % for porteføljeselskapene.

Alfred Berg Nordic Small Cap var opp 4,35 % i løpet av måneden, mens fondets referanseindeks, Carnegie Nordic Small Cap, steg med 5,57 %. På sektornivå, ved månedsskiftet, var råvarer den største overvekten (+5,4 %), etterfulgt av industrisektoren (+5,3 %). Eiendomssektoren var den største undervekten (-7,8 %) etterfulgt av kommunikasjonstjenestesektoren (-2,9 %). På selskapsnivå utgjorde posisjonene i Hexatronic (+4,5%), Orion Oyj (+3,2%) og Sydbank A/S (+2,8%) de største relative overvektene. Aksjene som bidro mest til fondets relative utvikling i løpet av måneden var beholdningene i Wallenius Wilhelmsen ASA, Sydbank A/S og Gapwaves. De relativt dårligste aksjene i løpet av måneden var forrige måneds vinnere Hexatronic og Bonesupport. I løpet av måneden har vi blant annet kjøpt aksjer i Billerud, Kemira Oyj og danske ISS. I samme periode har vi blant annet redusert vår eierandel i Elkem ASA, Electrolux Professional og solgt eierandelen i Borregaard ASA. Vi er overvektet i råvare- og industrisektorene og undervektet i eiendoms- og kommunikasjonstjenester. Vi er «aksjeplukkere» og har dermed ikke en utpreget sektorfordeling, men selskaper i samme sektorer har som regel visse fellestrekk. Som resultat kan våre sektorvekter bli påvirket.

Globale aksjer

November måned ble en forlengelse av oktobers gode utvikling, og endte med positiv avkastning i de store internasjonale aksjemarkedene. Målt i dollar steg verdensindeksen, S&P 500 og Nasdaq med henholdsvis 7 %, 5,4 % og 4,5 %. Målt i norske kroner ble avkastningen noe mer moderat med hhv. 2,4 %, 1,1 % og 0 %. Dette skyldes at den norske kronen styrket seg i løpet av måneden. Kvartalsrapporteringen for tredje kvartal er i stor grad ferdig, og blant verdensindeksens selskaper var det aggregert sett få negative overraskelser å spore. Dette til tross – volatiliteten i markedene er fortsatt markant og på et høyt nivå, mye drevet av makronyheter rundt utviklingen til internasjonale renter, FED og økonomiske nøkkeltall. Det er knyttet stor spenning til hvordan FED vil agere fremover i lys av nye økonomiske nøkkeltall, og i hvilken grad nøkkeltallene selv vil indikere resesjon i tiden fremover.

Sektoravkastning var ved månedsslutt positiv for alle sektorer. Materialsektoren ble sektoren med høyest avkastning i verdensindeksen, med 13,9 % målt i dollar. Industri og finanssektoren hadde også høy avkastning målt i dollar, hhv. 8,9 % og 8,7 %. Energi, forbruk og helse var sektorene med svakest utvikling gjennom måneden, og fasit ble hhv. 2,65 %, 4,8 % og 5,3 %. Grupperer vi aksjene i faktorer og ser på avkastning, fikk de fleste store faktorgruppene en positiv verdiendring. Faktorgruppene hadde veldig lik utvikling og det var lite markante forskjeller ved månedsslutt. Den beste aksjegruppen ble kvalitetsaksjer og verdiaksjer. Aksjer med lave prissvingninger og momentumaksjer ble faktorgruppene med lavest utvikling. Hittil i år er det verdiaksjer og aksjer med lave prissvingninger som har hatt best verdiutvikling. Vekstaksjer og kvalitetsaksjer har hatt lavest verdiutvikling hittil i år. Fondet har med sitt sentimentsfilter en overvekt momentumaksjer. I tillegg har fondet en overvekt i verdiaksjer og nøytralvektet kvalitetsaksjer.

Utviklingen i vårt globale aksjefond

Alfred Berg Global var ned -1,05 % i november. Fondets aksjevalg innen bilprodusenter og allokering til programvareutvikling bidro positivt. Aksjevalg i sektorene forsikring, matvareprodusenter og helseaksjer bidro negativt. Fornyet optimisme rundt avtagende inflasjon satte fart i markedet, og defensive aksjer ble straffet. Ser vi på hva som har bidratt hittil i år har allokeringen og aksjevalg i sektoren kommunikasjon, og aksjevalg i sektorene helse og detaljhandel bidratt positivt. Det som har bidratt negativt er allokering og aksjevalg innen kapitalvarer og farmasi, og aksjevalg innen bank. Valutaendringer i markedene har også påvirket fondets utvikling hittil i år. Ser vi på bidraget for valuta isolert sett har fondets undervekt i USA (og dermed USD) bidratt med ca. -0,6 %. Dette da dollaren har styrket seg markant mot de fleste valuta gjennom året. Fondet har tjent 0,5 % på overvekten i kanadiske dollar.

I løpet av november ble det gjort justeringer i takt med våre observasjoner av sentimentet og endringer i fondets fundamentale modell. Vi økte i selskaper innen kapitalvarer, farmasi og materialer. Fondet tok ned vekten i selskaper innen kommersielle tjenester, matvareprodusenter og telekommunikasjon. Ved månedsslutt har fondet størst overvekt i sektorene energi, konsum og finans, og størst undervekt i sektorene IT, kommunikasjon og eiendom.

I Alfred Berg Global bruker vi kvantitative modeller til å identifisere aksjer med godt sentiment, høy kvalitet, lav til moderat volatilitet og fornuftig prising. Vi forventer at porteføljen vil gjøre det relativt bra i et marked med moderat til lav risikoappetitt, men vil henge noe etter i et marked med stor optimisme eller dersom sentimentsbildet endrer seg betydelig på kort tid. Sommermånedene i år var et godt eksempel på en periode med stor optimisme, og der sentimentsbildet endrer seg betydelig på kort tid.