Alfred Berg Optimal

Hvorfor velge Alfred Berg Optimal?

Høyere forventet avkastning – samme risiko som et aksjefond

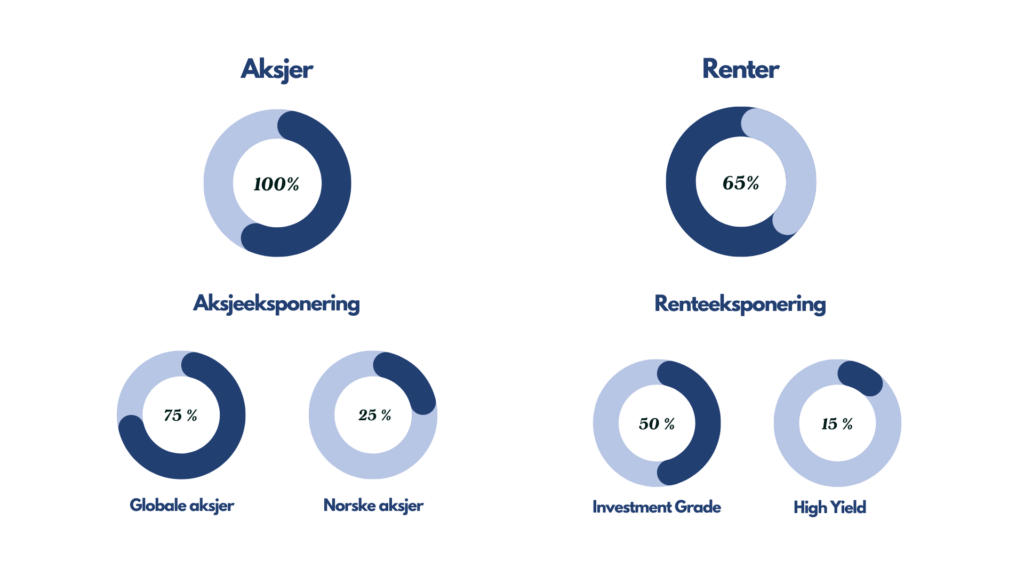

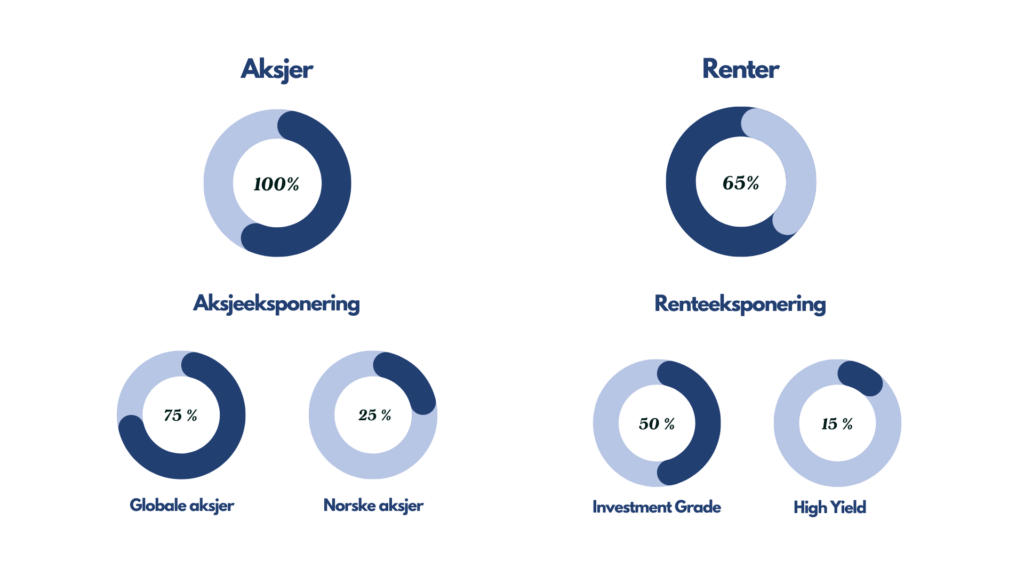

Alfred Berg Optimal er et kombinasjonsfond som normalt har en eksponering mot aksjemarkedet på 100 % og 65 % i rentemarkedet.* Dette sikrer full aksjeeksponering og en betydelig tilstedeværelse i rentemarkedet. Denne kombinasjonen forventes å gi en bedre risikojustert avkastning sammenlignet med en ren aksjeinvestering.

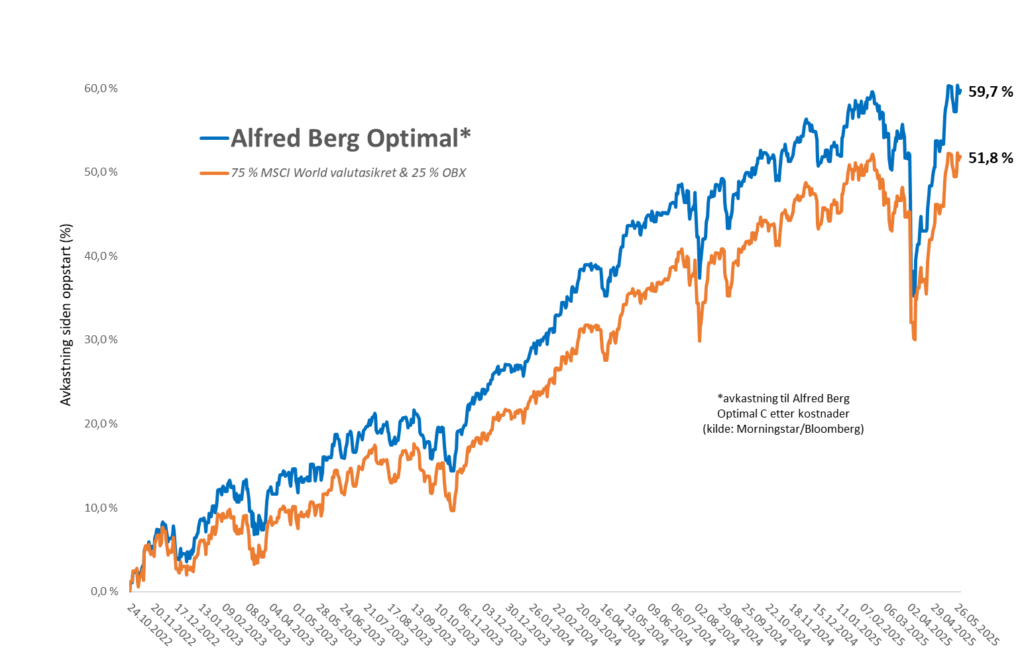

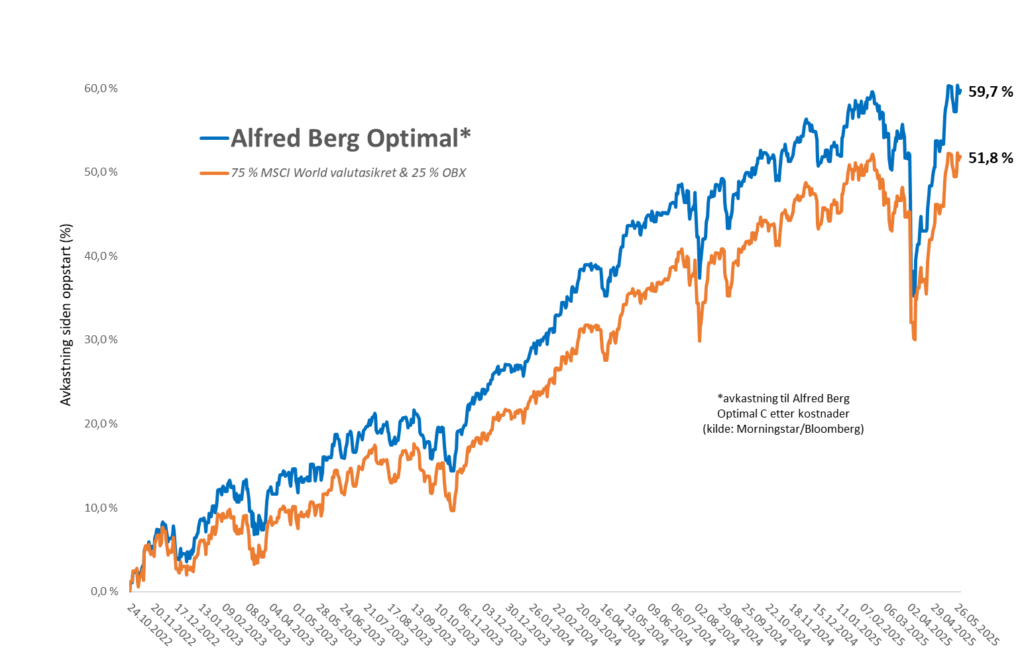

Siden oppstart 24. oktober 2022 har Alfred Berg Optimal oppnådd en avkastning på 46,7 % etter kostnader som overgår en sammenlignbar aksjeindeks som har gitt 39,5 % (pr 31.07.2024). Med samme risiko, målt ved standardavvik, oppnår Alfred Berg Optimal en markant bedre risikojustert avkastning enn aksjeindeksen.

Skattemessig behandles fondet som et rentefond

Ved en investering på 100 kr i Alfred Berg Optimal får man normalt følgende eksponering:

- Renteeksponering: 50 kr i investment grade og 15 kr i høyrente

- Aksjeeksponering: 75 kr i globale aksjer og 25 kr i norske aksjer

*Kun for illustrasjon, innholdet i porteføljen vil variere over tid.

Nordnet

Kjøp fondet hos Nordnet

- Invester fra 100,-

- En andelsklasse

Alfred Berg

Kjøp fondet direkte hos Alfred Berg

- Invester fra 100,-

- Flere andelsklasser

Mulighet for bredere diversifisering

Fondet utnytter diversifiseringsegenskaper gjennom plassering i ulike aktiva klasser («ikke alle eggene i en kurv») for å oppnå hva Alfred Berg ser som den optimale porteføljen*.

Potensielt høyere forventet avkastning

Bruker derivater for å øke eksponeringen** i det Alfred Berg mener er den optimale porteføljen for å få samme risiko som et rent aksjefond, men potensielt høyere forventet avkastning.

All analysekapasitet samlet i et fond.

All analysekapsitet i Alfred Berg samlet i et fond. Investeringskomiteen knyttet til Alfred Berg Optimal består av ansvarlig for de ulike investeringsområdene

#pengepodden – Alfred Berg Optimal: Et gearet kombinasjonsfond

Alfred Berg Optimal utvikling

Kilde: Alfred Berg/Bloomberg – Historisk avkastning er ikke en pålitelig indikator for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, fondets risiko, samt kostnader ved tegning, forvaltning og innløsning. Avkastningen kan bli negativ som følge av kurstap. Valutakursendringer vil påvirke verdien på fondet, dersom underliggende investeringer er foretatt i annen valuta enn det som fondet er notert i. Selskapet er ikke ansvarlig for eventuelle skader eller feil som beror på hendelser utenfor selskapets kontroll.

Meld din interesse

Ønsker du mer informasjon om Alfred Berg Optimal. Meld din interesse i skjemaet under så tar vi kontakt.

Godt å vite

Skattemessig behandles fondet som et rentefond (kun for investorer i Norge)

Fondet vil alltid ha en aksjeandel under 20 % som beregnet i samsvar med skatteloven § 10-20. Det betyr at aksjeandelen både i ervervsåret og realisasjonsåret er 0 % for skatteformål. Gevinst/tap behandles da fullt ut som renteinntekt. Det betyr at både selskapsinvestorer og private investorer i Norge blir beskattet 22% for gevinst, mens tap er tilsvarende fradragsberettiget. Les mer om skatt her

Informasjonen om skatt innebærer ingen skatterådgivning og gjengir kun de generelle og grunnleggende skatteregler for fondet og de andelseiere som er skattepliktige til Norge i henhold til dagens skatteregler.

Minstetegningen er på kr 100

Ingen tegnings- eller innløsningskostnader

Kurser stilles på daglig basis

Fondet vil være innenfor risikoklasse 6, standardavvik mellom 15 % og 25 %. De fleste aksjefond ligger i denne risikoklassen. Investering i derivater kan medføre høyere risiko enn investering uten derivatelementer. Derivater er verdipapirer som har en verdiutvikling som avhenger av verdien på et annet verdipapir, en indeks eller en råvare. Opsjoner, warrants, forwards og futures er eksempler på ulike former for derivater. Renter har kursrisiko (variasjon i verdi) som følge av renteendring.

Informasjonen her utgjør kun markedsføring og ikke råd. For fullstendig beskrivelse av vilkårene trykk her. Simulert avkastning er ingen garanti for fremtidig avkastning. Pengene som investeres i fondet kan både øke og synke i verdi, og det er ikke sikkert du får tilbake hele den investerte kapitalen.

*Eksponering, giring eller gearing, er en betegnelse på økt eksponering i et eller flere investeringsobjekter utover det du har i egenkapital, for eksempel gjennom lånefinansiering. Gitt at forventet avkastning på investeringen er høyere enn kostnadene ved giringen økes avkastningsmulighetene. Samtidig øker også risikoen vesentlig.

**Derivater/Futures er verdipapirer som har en verdiutvikling som avhenger av verdien på et annet verdipapir, en indeks eller en råvare. Opsjoner, warrants, forwards og futures er eksempler på ulike former for derivater. Investering i slike instrumenter kan medføre høyere risiko enn investering uten derivatelementer.

***Setter sammen den optimal porteføljen basert på Markowitz sitt rammeverk, hvor man setter sammen en portefølje basert på forventet avkastning, risiko og samvariasjon for å finne den optimale porteføljen.

Investeringskomite aktiv formuesforvaltning

Morten Steinsland er senior porteføljeforvalter og leder Alfred Bergs renteteam. Han har arbeidet i selskapet siden 2010, og forvalter norske- og nordiske renter. Steinsland er siviløkonom fra Norges Handelshøyskole og har lang erfaring fra rentemarkedet. Han har tidligere jobbet 5 år som leder av amerikanske renteinvesteringer i DnB Asset Management i New York, og tre år som leder for globale renteinvesteringer i DnB NOR Asset Management i Oslo. Steinsland har også vært leder for norsk pengemarkeds- og swaphandel i Nordea Markets i Oslo.

Morten Steinsland er senior porteføljeforvalter og leder Alfred Bergs renteteam. Han har arbeidet i selskapet siden 2010, og forvalter norske- og nordiske renter. Steinsland er siviløkonom fra Norges Handelshøyskole og har lang erfaring fra rentemarkedet. Han har tidligere jobbet 5 år som leder av amerikanske renteinvesteringer i DnB Asset Management i New York, og tre år som leder for globale renteinvesteringer i DnB NOR Asset Management i Oslo. Steinsland har også vært leder for norsk pengemarkeds- og swaphandel i Nordea Markets i Oslo.

Wandrell er senior porteføljeforvalter og har arbeidet i Alfred Berg siden 2015. Wandrell har jobbet i bransjen siden 1995 og har tidligere erfaring som porteføljeforvalter i Ålandsbanken, Swedbank og Nordea. Wandrell har også vært med å grunnlagt EME Partners, et hedgefond med fokus på Øst-Europa. Wandrell har en Bachelor i økonomi fra Stockholms universitet, han er også sertifisert finansanalytiker (AFA/CEFA) fra Stockholm School of Economics.

Wandrell er senior porteføljeforvalter og har arbeidet i Alfred Berg siden 2015. Wandrell har jobbet i bransjen siden 1995 og har tidligere erfaring som porteføljeforvalter i Ålandsbanken, Swedbank og Nordea. Wandrell har også vært med å grunnlagt EME Partners, et hedgefond med fokus på Øst-Europa. Wandrell har en Bachelor i økonomi fra Stockholms universitet, han er også sertifisert finansanalytiker (AFA/CEFA) fra Stockholm School of Economics.

Eriksrød er senior porteføljeforvalter og leder Alfred Bergs aksjeteam. Eriksrød har arbeidet i selskapet siden 2010 og forvalter norske- og nordiske aksjer. I perioden fra 1995 til og med 2007 var han investeringssjef og porteføljeforvalter i Delphi Fondene, med ansvaret for de norske og nordiske aksjefondene. Deretter arbeidet han som investeringsdirektør i Ventor AS og som selvstendig investor. Eriksrød er utdannet siviløkonom fra Handelshøyskolen BI i Oslo.

Eriksrød er senior porteføljeforvalter og leder Alfred Bergs aksjeteam. Eriksrød har arbeidet i selskapet siden 2010 og forvalter norske- og nordiske aksjer. I perioden fra 1995 til og med 2007 var han investeringssjef og porteføljeforvalter i Delphi Fondene, med ansvaret for de norske og nordiske aksjefondene. Deretter arbeidet han som investeringsdirektør i Ventor AS og som selvstendig investor. Eriksrød er utdannet siviløkonom fra Handelshøyskolen BI i Oslo.

Arnesen er administrerende direktør i Alfred Berg Asset Management AS i Norge og Investeringsdirektør med overordnet ansvar for Alfred Bergs investeringer i det nordiske markedet. Arnesen har over 20 års erfaring i det norske finansmarkedet, og har vært ansatt i Alfred Berg siden 2010. Arnesen kom fra en stilling som renteforvalter og medlem av investeringskomiteen i Folketrygdfondet, en del av Statens pensjonsfond. Tidligere erfaring inkluderer 10 år fra Livsforsikring, og flere år som rentetrader og porteføljeforvalter. Arnesen har en mastergrad i industriell økonomi fra NTNU og en Master i teknologiledelse fra NTNU/NHH /MIT

Arnesen er administrerende direktør i Alfred Berg Asset Management AS i Norge og Investeringsdirektør med overordnet ansvar for Alfred Bergs investeringer i det nordiske markedet. Arnesen har over 20 års erfaring i det norske finansmarkedet, og har vært ansatt i Alfred Berg siden 2010. Arnesen kom fra en stilling som renteforvalter og medlem av investeringskomiteen i Folketrygdfondet, en del av Statens pensjonsfond. Tidligere erfaring inkluderer 10 år fra Livsforsikring, og flere år som rentetrader og porteføljeforvalter. Arnesen har en mastergrad i industriell økonomi fra NTNU og en Master i teknologiledelse fra NTNU/NHH /MIT

Grosch er Head of Investment solutions & Advisory, Portfolio manager TAA. Grosch er medlem av Alfred Bergs investeringskomité med ansvar for taktisk aktivaallokering. Grosch har 15 års erfaring med rådgivning og forvaltning av balanserte mandater. Grosch bygget Alfred Bergs rådgivnings- og taktiske aktivaallokeringsmodell i 2011. Grosch har til sammen 22 års erfaring innen kapitalforvaltning. Grosch har tidligere erfaring fra Storebrand og Industrifinans. Grosch er Siviløkonom, i tillegg til å være CFA charterholder.

Grosch er Head of Investment solutions & Advisory, Portfolio manager TAA. Grosch er medlem av Alfred Bergs investeringskomité med ansvar for taktisk aktivaallokering. Grosch har 15 års erfaring med rådgivning og forvaltning av balanserte mandater. Grosch bygget Alfred Bergs rådgivnings- og taktiske aktivaallokeringsmodell i 2011. Grosch har til sammen 22 års erfaring innen kapitalforvaltning. Grosch har tidligere erfaring fra Storebrand og Industrifinans. Grosch er Siviløkonom, i tillegg til å være CFA charterholder.